Synthetische ETFs nutzen

Total-Return-Swaps, um die Wertentwicklung des zugrundeliegenden ETFs genau nachzubilden. Bei einem Swap handelt es sich um ein Tauschgeschäft. Dabei schließt der ETF einen Vertrag mit einem Finanzinstitut ab, das sich dazu verpflichtet, dem ETF im Tausch gegen eine Gebühr die Indexrendite zu „liefern“.

Das Kontrahentenrisiko eines Swap-ETFs besteht darin, dass das Finanzinstitut (der Kontrahent) - das ist in der Regel eine große internationale Bank - ihrer Verpflichtung nicht mehr nachkommen kann. Zum Beispiel könnte der Swap-Kontrahent während einer Finanzkrise pleitegehen und wäre dann nicht mehr in der Lage, die vereinbarte Indexrendite zu zahlen.

Angesichts dieses Risikos sind einige Investoren bezüglich Swap-ETFs vorsichtig geworden. Das ist nicht zuletzt darauf zurückzuführen, dass Regulierungsbehörden und Medien sich die Produkte in den vergangenen Jahren genauer angeschaut haben. Die erhöhte Aufmerksamkeit hat allerdings auch etwas Gutes: Die Qualität der Sicherheiten für synthetische ETFs hat sich deutlich verbessert. Hier sind die wichtigsten Sicherheitsmaßnahmen.

UCITS-ETFs

Die Europäische Union (EU) hat Richtlinien für synthetische ETFs in Europa aufgestellt. Es handelt sich dabei um die sogenannte UCITS-Richtlinie (Undertakings for the Collective Investment in Transferable Securities) - zu deutsch OGAW-Richtlinie (Organismen für Gemeinsame Anlagen in Wertpapiere). Demnach ist der Umfang von Swap-Geschäften in einem ETF auf maximal 10 Prozent des Net-Asset-Value (NAV), also des Fondsvermögens, beschränkt. Die anderen 90 Prozent sollen durch Sicherheiten abgedeckt werden, die im Falle eines Zahlungsausfalls an die Anleger ausgezahlt werden können. In der Praxis beträgt der Anteil dieser Sicherheiten bei vielen ETF-Anbietern allerdings deutlich mehr als 90 Prozent.

Mehrere Swap-Kontrahenten

Das Kontrahentenrisiko kann durch den gleichzeitigen Einsatz verschiedener Swap-Kontrahenten reduziert werden. Da ETF-Anbieter in der Regel ihren Mutterkonzern (z.B. Deutsche Bank, Commerzbank) als Kontrahenten einsetzen, wirkt die Einbindung weiterer Kontrahenten risikomindernd. Dadurch wird ein Interessenskonflikt vermieden, der möglicherweise die Kosten sowie Qualität der Sicherheiten beeinträchtigen könnte.

Der Swap-Reset

Entwickelt sich der zugrundeliegende Index eines ETFs besser als die hinterlegten Sicherheiten wert sind, besteht für die Investoren ein Kontrahentenrisiko auf die daraus resultierende Differenz. Allerdings zahlt der Kontrahent dem ETF diese Differenz, wenn das Swap-Geschäft zurückgesetzt wird. Dieser Vorgang wird im Fachjargon auch Swap-Reset genannt. Der daraus entstehende Gewinn wird wieder in Sicherheiten angelegt, so dass das Kontrahentenrisiko auf null reduziert wird.

Umgekehrt muss der ETF die Differenz an den Kontrahenten zahlen, wenn sich die hinterlegten Sicherheiten besser entwickeln als der dem ETF zugrundeliegende Index.

Allgemein gilt: Je schneller ein Swap-Geschäft zurückgesetzt wird, wenn die ETF-Entwicklung besser ausfällt als die Wertentwicklung der Sicherheiten und je langsamer es zurückgesetzt wird, wenn die Sicherheiten die ETF-Entwicklung übertreffen, umso geringer fällt das Kontrahentenrisiko für die Investoren aus.

Die Häufigkeit des Swap-Resets ist für die Höhe des Kontrahentenrisikos entscheidend. Je häufiger ein Swap-Reset durchgeführt wird und somit das Risiko auf null zurückgesetzt wird, desto geringer ist das Kontrahentenrisiko bei Swap-ETFs. Einige Anbieter führen aus diesem Grund einen Swap-Reset bei Erreichen eines vordefinierten Grenzwertes (bereits unterhalb des Maximalanteils von 10 Prozent) durch. Ein anderes Vorgehen ist das Zurücksetzen auf regelmäßiger Basis. So berechnen einige Anbieter die Differenz täglich und setzen somit auch das Swap-Geschäft täglich auf null zurück. Eine weitere Vorgehensweise ist, dass der Anbieter wann immer ein Kauf oder Verkauf von Anteilen auf ETF-Ebene stattfindet, den Swap-Wert auf null zurücksetzt. Welche Handlungspolitik der ETF-Anbieter verfolgt, wird im Fondsprospekt veröffentlicht.

Übersicherung eines ETFs

Es gibt ETF-Anbieter, die ihren Fonds grundsätzlich mit 100 bis 120 Prozent des Fondsvermögens übersichern. Dadurch entsteht ein Sicherheitspuffer, der eine vollständige Abdeckung der Investorengelder im Falle einer Sicherheitenverwertung ermöglichen soll. Ein transparenter ETF-Anbieter veröffentlicht die Höhe und Art der hinterlegten Sicherheiten täglich auf seiner Webseite.

Qualität der Sicherheiten

Die Sicherheiten für einen ETF bestehen in der Regel aus einem Wertpapierkorb, der thematisch zum Fonds passt. Je einfacher und flexibler dieser in seiner Verfügbarkeit und Bewertung gestaltet ist, desto besser für die Anleger. Deshalb sind Aktien großer internationaler Konzerne und Staatsanleihen mit den besten Bonitätsnoten besonders dafür geeignet.

Liquide und qualitativ hochwertige Sicherheiten sind in Krisenzeiten einfacher zu verkaufen und unterliegen in ihrem Wert weniger Schwankungen. Investoren würden ihr Geld schneller zurückbekommen und die Wahrscheinlichkeit eines Zahlungsausfalls wäre für sie niedriger.

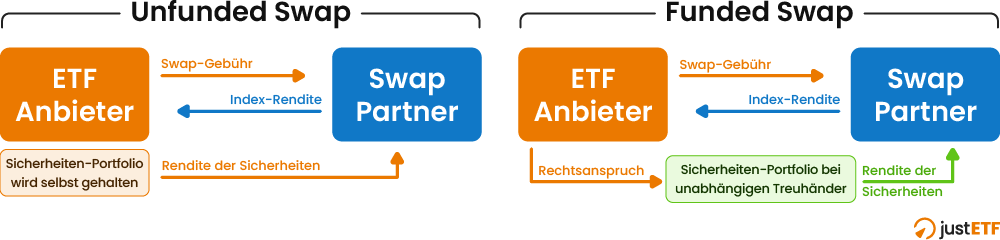

Funded und Unfunded Swaps

Bei synthetischen ETFs wird in der Regel zwischen zwei Arten von Swap-Geschäften unterschieden: Funded und Unfunded Swap. Das wesentliche Unterscheidungsmerkmal besteht darin, dass der ETF bei Unfunded Swaps seine Sicherheiten direkt selber hält. Bei einem Funded Swap sammelt der Kontrahent die Sicherheiten und hinterlegt diese bei einem unabhängigen Treuhänder, der sie dann im Namen des ETF hält.

Schematische Darstellung der zwei Swap-Arten

![Schematische Darstellung der zwei Swap-Arten]()

Quelle: justETF Research

Regulierungsbehörden ist letztere Vorgehensweise allerdings ein Dorn im Auge. Sie fürchten, dass der ETF im Notfall nicht schnell genug auf seine Sicherheiten zurückgreifen könnte. Um dem vorzubeugen, nutzen Funded Swaps Rechtsmittel wie die Übertragung von Eigentumsrechten oder Verpfändung, um die leichte Verfügbarkeit der Sicherheiten bei Bedarf zu gewährleisten.

Durch die Übertragung der Eigentümerrechte kann der ETF die Sicherheiten wie sein Eigentum behandeln und im Falle eines drohenden Zahlungsausfalls ohne Einwilligung des Kontrahenten darauf zurückgreifen. Dagegen ist eine Verpfändung weniger einfach zu handhaben. Hier wird die Sicherheit im Namen des Kontrahenten zugunsten des ETFs hinterlegt. Dadurch könnte sich die Auszahlung der Sicherheiten an den ETF verzögern, sollte der Kontrahent zahlungsunfähig werden. Dennoch werden beide Verfahren von einigen ETF-Anbietern genutzt, um die Kosten niedrig zu halten.

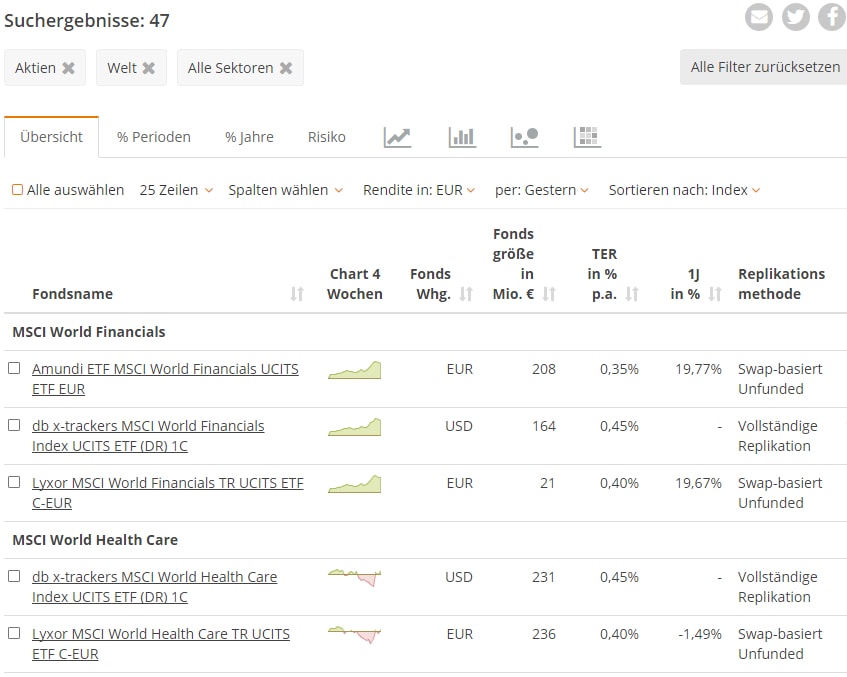

Über unsere

ETF-Suche können Sie sehen, ob ein ETF einen Funded Swap oder Unfunded Swap als Absicherung einsetzt. Wählen Sie hierzu “Replikationsmethode” als Anzeigekriterium in der variablen Spalte.

Synthetische ETFs in der ETF-Suche

![Synthetische ETFs in der ETF-Suche]()

Quelle: justETF Research

Transparenz der Anbieter für Umgang mit Risiko hilfreich

Viele ETF-Anbieter veröffentlichen mittlerweile täglich eine Liste der Sicherheiten, die sie halten. Des Weiteren geben sie auch den Umfang der Sicherheiten, die Zahl der Kontrahenten und die Art der Swap-Geschäfte für die einzelnen ETFs bekannt. Sie können diese Informationen nutzen, um zu entscheiden, wie Sie mit dem Kontrahentenrisiko des synthetischen ETFs umgehen wollen.