Lo que se puede esperar de este artículo

Los ETFs mundiales son una forma excelente de diversificar porque, en un solo producto, se obtiene exposición a todos los principales mercados bursátiles del mundo a un coste extraordinariamente bajo.

Si te gusta simplificar las cosas, puedes combinar un ETF global con un

fondo de deuda pública y ¡ya está! Así tendrás una cartera global magníficamente

diversificada, basta con financiarla con un plan de inversión en ETFs y dejarla crecer. No haría falta hacer nada más, salvo algún rebalanceo ocasional de la cartera.

Los ETFs mundiales hacen que invertir sea realmente fácil.

Con un ETF sobre renta variable mundial no tienes que preocuparte de qué sector sube o baja, tampoco de que ningún país haga un Brexit. En lugar de eso, simplemente tienes las partes más productivas de todo el mundo.

Cuando las fortunas de Tesla y luego de Nvidia se dispararon, ya estaban presentes en ETFs globales o mundiales. Estos productos no solo se diversifican a través de los gigantes corporativos estadounidenses. También ofrecen participación en empresas como la compañía taiwanesa de semiconductores TSMC, el gigante del lujo francés LVMH y miles de empresas líderes en todo el mundo.

A pesar de que todos los ETFs mundiales ofrecen esta ventaja, hay que decidir cuál de ellos es el que mejor encaja para ti.

Podemos ayudarte con esta tarea. Podrás identificar rápidamente los mejores

ETFs globales utilizando las potentes herramientas de búsqueda y análisis de justETF y así decidir cuál satisface mejor tus necesidades.

Este artículo trata sobre cómo hacer esa elección.

Primer paso: Buscar todos los ETFs mundiales

El primer paso es reunir todos los ETFs mundiales en una misma lista. Haz clic en

nuestra guía de cómo invertir en ETFs para encontrar la categoría de renta variable que buscas.

Para los ETFs mundiales, haz clic en

«Regiones» en la parte superior de la página, o desplázate hasta la sección que aparece a continuación y haz clic en la región «

Mundo».

![justETF investment guide overview section]()

Así accederás a la página de

los mejores ETF mundiales, la cual reúne todos los ETFs mundiales en un único sitio.

Puedes encontrar mucha información útil, así que merece la pena dedicarle a esta página unos minutos para leer lo más importante.

Aún haría falta afinar más la búsqueda, por lo que compararemos rápidamente todos los ETFs mundiales desplazándonos hasta la sección de

Índices sobre acciones de países de todo el mundo.

Abre cada uno de los enlaces que encuentres en esa sección en una pestaña nueva, o puedes hacerlo utilizando los enlaces que figuran a continuación:

Segundo paso: Haz una lista de ETFs mundiales

Cada enlace lleva a una tabla con los ETFs que siguen a cada índice mundial. Utilizaremos esas tablas para crear nuestra propia lista y así facilitar la comparación.

Haz clic en la casilla «

Seleccionar todo» de la pestaña «

Resumen». Verás todos los ETFs de la página seleccionados en naranja, de esta manera:

![justETF etf selection]()

Repite este proceso por cada enlace de los índices del paso 2.

Ahora tienes los 9 ETFs globales en tu cesta de selección (se puede ver en el icono de la parte superior derecha de la imagen que se ha mostrado anteriormente).

Haz clic con el botón derecho del ratón en la cesta de selección y elige «

Comparar» selección.

Tercer paso: Elige tus criterios de selección

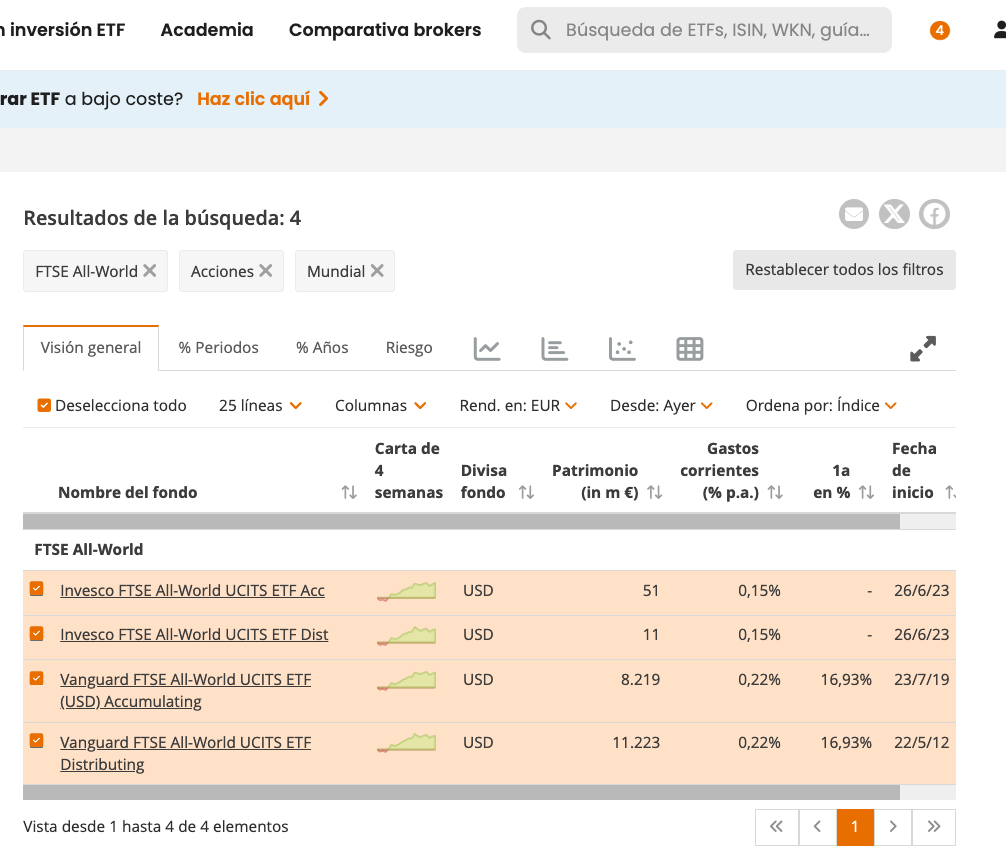

Ahora deberías poder ver todos los ETFs globales ordenados en una única lista, como se muestra en la imagen siguiente. Esta pantalla resumen permite visualizar mejor nuestra lista, para eliminar aquellos ETFs que no cumplan con los criterios que hayas establecido.

![justETF etf selection at one glance]()

El siguiente paso es asegurarse de que se dispone de un conjunto manejable de criterios clave, para decidir qué ETFs son los más adecuados.

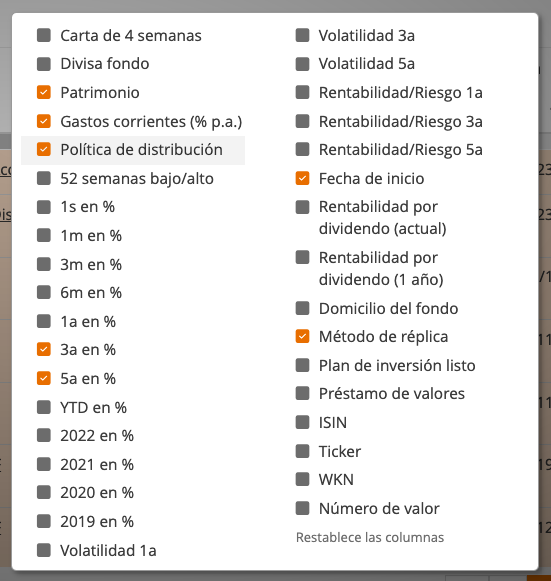

Se puede marcar los criterios mediante la función «Seleccionar columnas» (la cual se encuentra encima de la lista de resultados).

- Para ello, haz clic en el menú desplegable de «Seleccionar columnas».

- Marca los criterios que te interesen y deja el resto sin marcar.

Estos son nuestros criterios clave:

![ETF selection criteria]()

¿Por qué estos criterios?

Algunos factores son esenciales, otros son una elección personal. He aquí una explicación rápida sobre nuestra selección:

- Tamaño del fondo: solo queremos comprobar que el ETF tiene más de 100 millones de euros en activos bajo gestión (AUM - Assets under management). Los ETFs que no alcanzan ese tamaño al cabo de un año o así pueden cerrarse. No es algo catastrófico, pero es una molestia de la que puedes prescindir.

- Ratio total de gastos (TER - Total expense ratio): el TER se refiere a los gastos anuales que pagarás al proveedor del ETF para que cubra sus costes de gestión. Mantener unas comisiones bajas es un factor muy importante en el éxito a largo plazo de cualquier inversor, ya que estas se deducen de los rendimientos generados. La mayoría de los ETFs ofrecen una buena relación calidad-precio en comparación con el sector tradicional de gestión de fondos, pero merece la pena revisar periódicamente nuestra selección de productos para asegurarse de que siguen siendo competitivos frente a las ofertas de la competencia.

- Política de distribución: ¿reparte el ETF dividendos en tu cuenta? Este tipo de distribución es ideal para los jubilados que deseen ingresos, ¿o el producto reinvierte automáticamente los dividendos? Los ETFs de acumulación son más convenientes para las personas que no están jubiladas y que están aumentando su patrimonio. Este sería un factor importante a tener en cuenta.

- Rendimientos de 3 años en % y rendimientos de 5 años en %: estas columnas muestran los rendimientos acumulados a 3 y 5 años de cada ETF. Los historiales más largos son mejores, ya que estas cifras pueden verse afectadas por el ruido a corto plazo. Sin embargo, es mejor no obsesionarse con elegir siempre el fondo con el mejor historial. Los ETFs están diseñados para seguir a su índice, por lo que cabe esperar que los productos de la competencia ofrezcan resultados similares a lo largo del tiempo. Lo que realmente buscamos son ETFs que parezcan estar fuera de lugar. Eso puede indicar que el producto tiene unos costes demasiado elevados, como una TER hinchada o unos gastos de transacción excesivos. También puede que se trate de un producto que no replica eficazmente su índice. Si un ETF pierde más de un 0,5 % anual frente a sus rivales durante más de 5 años, elimínalo de tu lista.

- Fecha de inicio: los nuevos lanzamientos suelen tener TER competitivos, pero todavía no se han consolidado ni tampoco cuentan con un historial probado. Puede que te sientas tentado por las bajas comisiones que ofrecen, pero nosotros preferimos esperar un tiempo hasta tener al menos datos de tres años que podamos analizar. Esto también da margen al ETF para reunir los suficientes activos bajo gestión para seguir siendo viable.

- Método de réplica: ¿cómo sigue tu ETF a su índice? La réplica completa significa que un ETF posee físicamente todas las acciones de su índice. El muestreo optimizado también es una técnica de réplica física, pero en este caso, el ETF excluye a los valores pequeños y sin liquidez que aumentan el coste y apenas influyen en el rendimiento. Un ETF basado en swaps (contratos de permuta financiera) no posee ninguna de las acciones del índice. Obtiene la rentabilidad del índice utilizando un derivado financiero. Este método se denomina réplica sintética e implica un riesgo de contraparte. Algunos inversores prefieren no asumir el riesgo de contraparte.

- Préstamo de valores: algunos proveedores de ETFs obtienen ingresos adicionales prestando los valores del fondo a otros operadores financieros que se dedican a la venta en corto. Los ETFs sobre UCITS tienen unas directrices muy estrictas respecto al préstamo de valores y parte de los beneficios se destinan a mejorar la rentabilidad del fondo. Dicho esto, el préstamo de valores conlleva un riesgo de contraparte, por lo que tal vez prefieras evitarlo.

Consejo de justETF: No hemos incluido entre nuestros criterios la divisa porque diversificar en un mayor número de divisas suele ser una medida positiva para la mayoría de los inversores.

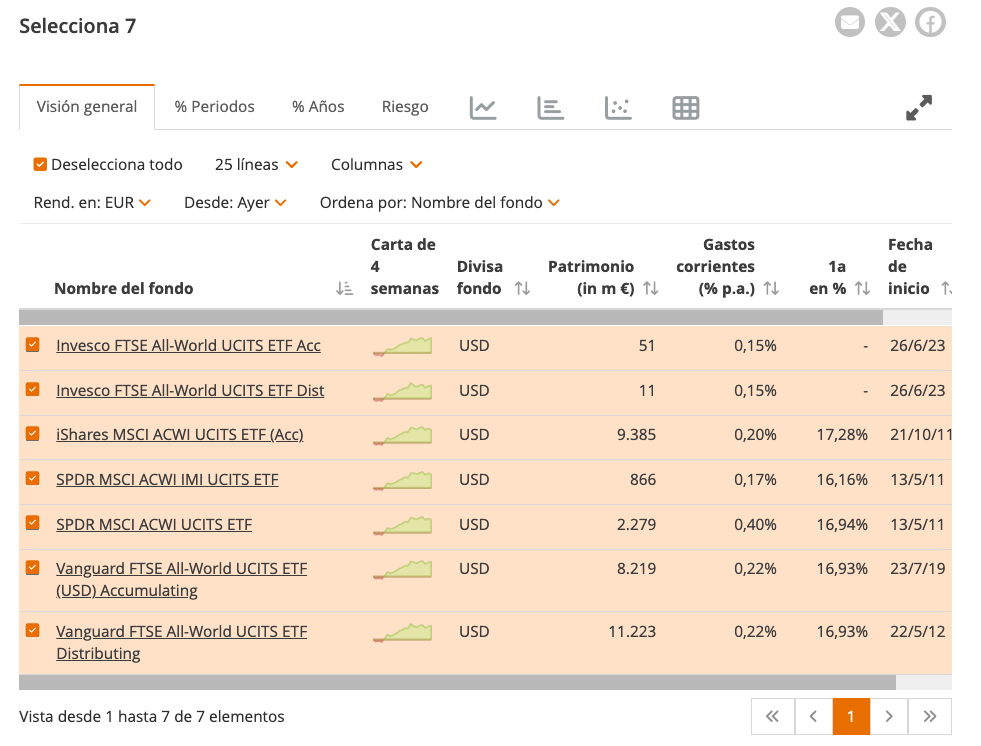

Cuarto paso: Reduce tu lista

Ahora viene lo divertido. Elimina los ETFs que no cumplan con tus criterios clave: solo habría que desmarcar la casilla naranja de un ETF para eliminarlo de la lista.

Aquí está la lista:

![justETF etf selection at one glance]()

No damos nuestra lista final porque queremos que cada uno tome sus propias decisiones. Pero sí que podemos decir lo siguiente:

- Algunos ETFs se quitaron porque eran demasiado nuevos.

- Algunos cuestan el doble que sus competidores, así que los dejamos fuera.

- También descartamos un ETF de acumulación porque era idéntico a otro ETF gemelo con el que solo tenía una diferencia, su política de distribución, además era más nuevo. Con eso, podremos hacer una comparación de rendimiento mucho más detallada y larga entre los fondos restantes. La comparación más larga se basará en la fecha de inicio más reciente de la lista (22 de mayo de 2012), lo que permite trabajar con un marco temporal de 11 años. Se trata de un truco útil para comparar productos durante períodos superiores a 5 años.

Vamos a emplear este truco aquí porque, por ejemplo, el SPDR MSCI ACWI IMI tiene un retraso significativo de más de 5 años. De esta manera, se puede evaluar mejor en un período más largo.

(Por cierto, se puede cambiar el orden de la clasificación de los ETFs haciendo clic en las flechas grises de la cabecera de cada columna).

Quinto paso: Test a largo plazo

Para maximizar el plazo de rendimiento de tu lista, ve a la pestaña Gráfico de barras y pulsa el botón «Máx». Es una opción muy interesante, recomendamos probarla.

El resultado para nosotros es que hay muy poca diferencia entre los tres ETFs que hemos seleccionado teniendo en cuenta la rentabilidad a lo largo de 11 años. Desde luego, no es una diferencia significativa.

Es probable que todos los fondos consigan mejores resultados que los demás en algún momento, en función de las ventajas temporales derivadas de sus diferentes participaciones.

Consejo de justETF: Ve a la pestaña Información sobre el riesgo para ver los datos de rentabilidad anualizada y volatilidad de cada ETF. Haz clic en los nombres de los ETFs que aparecen bajo ese gráfico para visualizar sus métricas..

Sexto paso: Toma una decisión

Observando los tres ETFs de nuestra lista, hay tres cosas que se pueden resaltar:

- La rentabilidad de uno de los ETFs se ha quedado un poco rezagada en el marco temporal de 11 años, pero sigue estando bastante cerca de los dos primeros.

- Los tres ETFs utilizan un método de réplica física por muestreo optimizado.

- Se pueden comprar versiones acumulables de los tres.

Tres cosas inclinan la balanza a favor del ETF escogido finalmente (sin especificar exactamente cuál):

- Tiene la TER más baja de las tres.

- No utiliza el préstamo de valores, por lo que no hay riesgo de contraparte. No es algo que nos preocupe especialmente, pero ¿para qué tomar ese riesgo si no es necesario?

- Por último, el resumen de justETF de los tres índices utilizados por estos ETFs indica que este ETF es el que tiene más participaciones e incluye valores de pequeña capitalización. (También se puede consultar los datos de cada índice en esta página).

Más participaciones equivale a más diversificación y las acciones de pequeña capitalización pueden suponer un pequeño empujón a los rendimientos a lo largo del tiempo.

Esto se trata de una elección personal, y cualquiera de los tres ETFs de la lista serían una buena elección. El sector de los ETFs globales es increíblemente competitivo, por lo que cualquier fondo de bajo coste que supere un control de rentabilidad probablemente obtendrá buenos resultados a largo plazo.

La clave de la decisión final es elegir las características que más te gusten. No hay por qué dejarse llevar por criterios como el coste o el rendimiento, por muy importantes que sean.

Merece la pena consultar la página de productos de justETF para elegir entre las dos o tres opciones principales y leer también la documentación en la página de cada ETF.

Recuerda que este es solo un método para elegir un ETF global o mundial (aunque también es adaptable a otras subclases de activos de renta variable).

Puedes desarrollar tus propias técnicas de investigación, pero esperamos que las ideas que hemos presentado aquí te permitan empezar con buen pie. ¡Mucha suerte con tu búsqueda!

Así accederás a la página de los mejores ETF mundiales, la cual reúne todos los ETFs mundiales en un único sitio.

Puedes encontrar mucha información útil, así que merece la pena dedicarle a esta página unos minutos para leer lo más importante.

Aún haría falta afinar más la búsqueda, por lo que compararemos rápidamente todos los ETFs mundiales desplazándonos hasta la sección de Índices sobre acciones de países de todo el mundo.

Abre cada uno de los enlaces que encuentres en esa sección en una pestaña nueva, o puedes hacerlo utilizando los enlaces que figuran a continuación:

Así accederás a la página de los mejores ETF mundiales, la cual reúne todos los ETFs mundiales en un único sitio.

Puedes encontrar mucha información útil, así que merece la pena dedicarle a esta página unos minutos para leer lo más importante.

Aún haría falta afinar más la búsqueda, por lo que compararemos rápidamente todos los ETFs mundiales desplazándonos hasta la sección de Índices sobre acciones de países de todo el mundo.

Abre cada uno de los enlaces que encuentres en esa sección en una pestaña nueva, o puedes hacerlo utilizando los enlaces que figuran a continuación:

Repite este proceso por cada enlace de los índices del paso 2.

Ahora tienes los 9 ETFs globales en tu cesta de selección (se puede ver en el icono de la parte superior derecha de la imagen que se ha mostrado anteriormente).

Haz clic con el botón derecho del ratón en la cesta de selección y elige «Comparar» selección.

Repite este proceso por cada enlace de los índices del paso 2.

Ahora tienes los 9 ETFs globales en tu cesta de selección (se puede ver en el icono de la parte superior derecha de la imagen que se ha mostrado anteriormente).

Haz clic con el botón derecho del ratón en la cesta de selección y elige «Comparar» selección.

El siguiente paso es asegurarse de que se dispone de un conjunto manejable de criterios clave, para decidir qué ETFs son los más adecuados.

Se puede marcar los criterios mediante la función «Seleccionar columnas» (la cual se encuentra encima de la lista de resultados).

El siguiente paso es asegurarse de que se dispone de un conjunto manejable de criterios clave, para decidir qué ETFs son los más adecuados.

Se puede marcar los criterios mediante la función «Seleccionar columnas» (la cual se encuentra encima de la lista de resultados).