- Level: Für Fortgeschrittene

- Lesedauer: 5 Minuten

Das erwartet dich in diesem Update

Was passierte an den Märkten?

Beginnen wir mit den geldpolitischen Entscheidungen der Fed und der EZB. Beiden Zentralbanken haben beschlossen, die Zinssätze unverändert zu lassen. Die Frage, die sich derzeit wohl alle stellen, ist: Wann werden die ersten Zinssenkungen erfolgen? Später schauen wir uns an, womit der Markt aktuell rechnet. Das andere große Ereignis des Monats kommt sicherlich vom Kryptomarkt: Die US-Börsenaufsicht SEC hat Exchange Traded Funds (ETFs) zugelassen, die in physisch hinterlegte Bitcoin investieren. Unternehmen wie BlackRock, Invesco und Fidelity bieten zum Start bereits eigene ETFs auf dem US-Markt an. Wir Europäerinnen und Europäer werden auf diese Bitcoin-ETFs aus regulatorischen Gründen aber wohl vergeblich warten. Doch keine Sorge – denn hierzulande gibt es bereits seit einiger Zeit sehr gute Alternativen, um in Bitcoin und Co. zu investieren. Mehr dazu erfährst du in unserem Bitcoin-Anlageleitfaden. Der Markt scheint auf diese Nachricht getreu nach dem Motto "Buy the rumours, sell the news" reagiert zu haben. Seit der Auflegung des ersten börsengehandelten Fonds ist Bitcoin nämlich um etwa 14% gefallen. Die US-Wirtschaft liegt unterdessen mit einem BIP-Wachstum von +3,3% im vierten Quartal weiter über den Erwartungen. China hingegen hat weiterhin zu kämpfen. Obwohl Chinas Wirtschaft bis 2023 um 5,2% wuchs und damit das Ziel von 5% übertraf, belasten anhaltende Probleme die Binnennachfrage und das Verbrauchervertrauen. Die Bevölkerung Chinas ist das zweite Jahr in Folge zurückgegangen. Die Probleme mit den Bauträgern des Landes, vor allem Evergrande, lassen Investoren weiterhin an Investitionen in dem Land zweifeln. Was das für dich bedeutet, erfährst du in diesem Artikel: China-ETFs im freien Fall. Was die Märkte anbelangt, so wurden die neuen Allzeithochs des S&P 500 zum Teil durch die Stärke der inzwischen berühmten Magnificent 7 (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia und Tesla) erreicht, die zusammen fast 117% gegenüber den Tiefstständen zulegten und damit die anderen 493 Unternehmen im S&P 500 weit hinter sich ließen.- Blicken wir auf die einzelnen Unternehmen, so hat der Elektrofahrzeug-Pionier Tesla seine Marktführerschaft an den chinesischen Hersteller BYD verloren. Darüber hinaus erklärte Musks Unternehmen in seinem letzten Quartalsbericht, dass die Wachstumsrate der verkauften Fahrzeuge im Jahr 2024 zurückgehen könnte. Die Aktie verlor im Januar etwa 25%.

- Der positive Ausblick von TSMC (Taiwan Semiconductor Manufacturing Company), einem der weltweit führenden Halbleiter- und Chipunternehmen, gab dem gesamten Technologiesektor indes Auftrieb. Das Unternehmen erwartet 2024 einen Umsatzanstieg von bis zu 25%. Für den gesamten Halbleitermarkt erwartet es ein Wachstum von rund 10%.

- Der Streaming-Riese Netflix unterzeichnete einen Vertrag über die Ausstrahlung von World Wrestling Entertainment-Programmen ab 2025. Außerdem übertraf das Unternehmen die Erwartungen des Marktes und gewann im letzten Quartal 2023 13,1 Millionen neue Kunden.

Die besten ETFs im Januar

Der Januar war, wie wir gesehen haben, ein positiver Monat für die meisten Finanzindizes. Eine kurze Zusammenfassung der besten Indizes:- S&P 500 Index: +4,42% inkl. neuem Allzeithoch

- Der DAX konnte um 0,82% zulegen

- ETFs auf den globalen Aktienmarkt konnten rund +2,89% gewinnen

- Die entwickelten Märkte: +3,69%

- Bitcoin: +0,3%

- Rohstoffe, dargestellt durch den Bloomberg Commodity Index, +0,39%, Öl gewann 6,30%

- US-Dollar: +2,11%

Die schlechtesten ETFs im Januar

Zu den schlechtesten Performern gehören die Schwellenländer, einschließlich China. Hier ist eine kurze Zusammenfassung der Performance:- Gold schloss mit einem Minus von 1,18%

- Langlaufende US-Staatsanleihen -2,25%

- Die Schwellenländer: -2,75%

- Der Aktienmarkt aus China (CSI 300) verlor weiter um -5,91%

So entwickelten sich die Sektoren im Januar

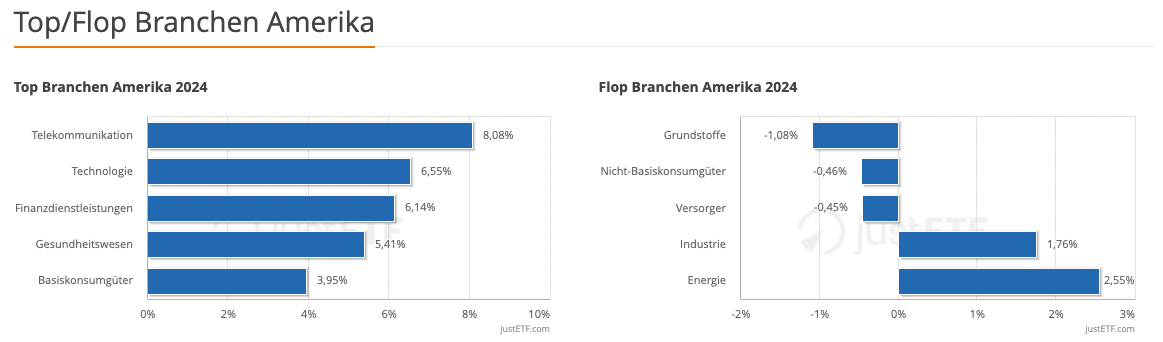

Als nächstest schauen wir uns die Entwicklung der verschiedenen Sektoren an. Im Januar verzeichneten 7 von 10 Sektoren in Amerika positive Ergebnisse. Zu den besten gehören: Kommunikationsdienste (+8,08 %) und Informationstechnologie (+6,55 %). Demgegenüber stehen die übrigen 5 Sektoren, darunter die schlechtesten: Grundstoffe (-1,08%) und zyklische Konsumgüter (-0,46%).

Quelle: justETF Research

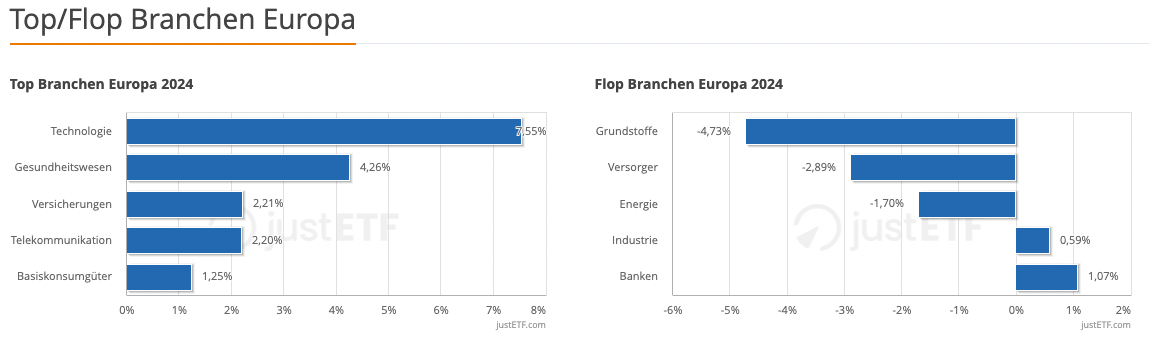

Und wie sah es in Europa aus?

Quelle: justETF Research

Was können wir in den kommenden Monaten erwarten?

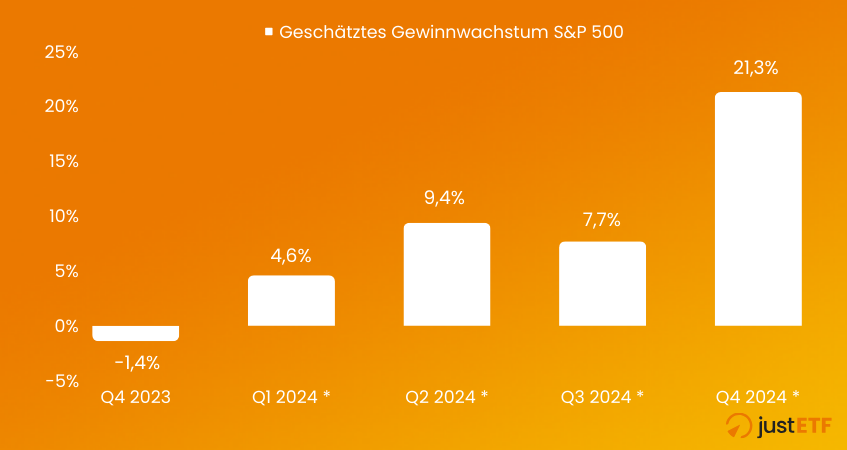

Das Hauptaugenmerk der Investoren scheint aktuell nicht mehr auf der Inflation oder Frage zu liegen, ob es eine Rezession geben wird oder nicht. Diese beiden Befürchtungen sind inzwischen wohl ausgeräumt, der Schwerpunkt liegt vielmehr auf der ersten Zinssenkung. Derzeit gehen die Anlegerinnen und Anleger davon aus, dass diese im März in Europa und im Mai in den USA erfolgen wird. Es stellt sich jedoch die Frage, ob diese Zinssenkungen dringend erforderlich sind, da die Wirtschaft bei den derzeitigen Zinssätzen sehr gut zu laufen scheint. Die erwartete gute Leistung der Wirtschaft lässt sich auch an den Unternehmensgewinnen ablesen. Bislang haben mehr als ein Viertel der Unternehmen im S&P 500 ihre Ergebnisse für das vierte Quartal 2023 gemeldet. Von diesen Unternehmen meldeten 69% Gewinne pro Aktie, die über den Analysten-Schätzungen lagen. Der gemischte Gewinnrückgang für das vierte Quartal (der die Ergebnisse der Unternehmen, die bereits berichtet haben, und die Ergebnisse der Unternehmen, die noch nicht berichtet haben, kombiniert) beträgt -1,4%. Für die kommenden Monate wird jedoch ein starkes Wachstum erwartet. Das zeigt auch folgende Grafik:Geschätztes Gewinnwachstum S&P 500

Quelle: justETF Research

Und damit sind wir mal wieder am Ende unseres Markt-Updates. Bleibt uns noch zu sagen: Solange du langfristig dein Geld an der Börse anlegst, kännen dir die Schwankungen und kurzfristigen Unternehmensergebnisse herzlich egal sein. Wichtig ist vielmehr das langfristige "Big Picture".