Was wäre dabei herausgekommen, wenn Sie außer einem jährlichen

Rebalancing nie etwas unternommen hätten? Kein Verkauf nach den Terroranschlägen vom 11. September. Keine Reaktion auf die globale Finanzkrise 2008. Sie hätten stillgehalten und das Depot sich selbst überlassen.

Dieses Szenario haben wir für Sie untersucht. Wir haben 11 Simulationen für ein gemischtes Aktien-Renten Portfolio mit Aktienquoten von 0 Prozent bis 100 Prozent durchgeführt. Im Folgenden stellen wir die Ergebnisse vor.

Wir beginnen gleich mit dem offensivsten Portfolio: Es investiert zu 100 Prozent in Aktien.

Um ein möglichst allgemeingültiges Ergebnis zu erhalten, haben wir den Backtest einfach gehalten und verwenden für Aktien und Renten jeweils einen Index. Auch berücksichtigen wir keine Kosten oder Steuern.

Auf Aktienseite verwenden wir den

MSCI World Index. Er gilt als Leitindex für die Entwicklung an den Aktienmärkten weltweit. Mit über 1.600 Aktien ist er ein breit gestreuter Index. Gewichtet werden die Aktien nach Marktkapitalisierung und es werden nur Aktien aus Industrieländern berücksichtigt.

Wir investieren dabei aus Sicht eines Euro-Anlegenden und betrachten daher die Wertentwicklung in Euro

ohne Währungsrisiken abzusichern.

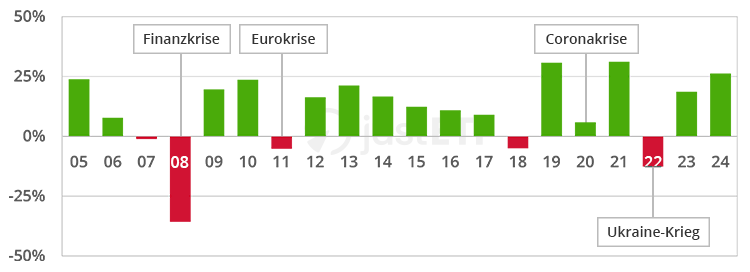

Entwicklung weltweiter Aktien (MSCI World) über 20 Jahre

![Entwicklung weltweiter Aktien (MSCI World) über 20 Jahre Entwicklung weltweiter Aktien (MSCI World) über 20 Jahre]()

Quelle: justETF Research

In der Simulation werden Anfang Januar 1996 10.000 EUR investiert (bzw. dementsprechend 19.558 DM).

Aktien vervierfachen sich trotz starker temporärer Rücksetzer

Unter dem Strich hat sich das Investment ausgezahlt: Der Portfoliowert vervierfachte sich bis Ende 2015 auf 43.875 EUR. Die Rendite pro Jahr liegt bei 7,7 Prozent.

Reine Aktienanlegende mussten im Betrachtungszeitraum zwischenzeitlich jedoch mit erheblichen Rückschlägen zurechtkommen: Der maximale temporäre Verlust im gesamten Zeitraum (maximum Drawdown) lag bei -53,7 Prozent.

Im Jahr 2008, dem Ausbruch der Finanzkrise, verloren Anlegende -35,4 Prozent.

Besonders schmerzhaft waren für die nicht über Assetklassen diversifizierten Anlegenden die Jahre 2000 bis 2002: Drei Jahre in Folge mit negativen Ergebnissen zähren am

Durchhaltevermögen eines Anlegers!

Mit derart hohen Schwankungen wie im reinen Aktien Portfolio können viele Anlegende nicht umgehen. Das größte Risiko hierbei ist, dass Investierende im schlimmsten Zeitpunkt kalte Füße bekommt und ihre Aktien mit hohen Verlusten abstoßen.

Erholt sich der Markt, können Anlegende nur noch teuer nachkaufen und bleiben auf Teilen der Verluste sitzen. Um dieses leider häufig auftretende Szenario zu vermeiden, eignet sich die Beimischung von Anleihen zu den Aktien.

Beimischung von deutschen Staatsanleihen bei jährlichem Rebalancing

In unserer Simulation sind wir auf der

Rentenseite konservativ: Wir investieren in den deutschen Rentenindex (RexP), der deutsche Staatsanleihen mit einer Laufzeit von 1 bis 10 Jahren hält. Der RexP ist der Leitindex für Anleihen in Deutschland, vergleichbar mit dem Dax für deutsche Aktien. Da alle deutschen Staatsanleihen in Euro begeben werden, gehen wir kein Währungsrisiko ein.

Der Einsatz von zwei (oder mehr) Assetklassen bringt eine weitere Veränderung: Die relativen Gewichte der beiden Assetklassen schwanken bei Marktveränderungen. Um ein zu großes Abweichen der Gewichte vom Ausgangslevel zu vermeiden, führen wir ein jährliches

Rebalancing durch.

Die jeweilige Aktienquote wird vom Modell jährlich auf das Ausgangslevel zurückgesetzt. Verlieren beispielsweise im Jahr 2008 Aktien an Wert während Staatsanleihen steigen, dann werden zum Jahresende Teile der Staatsanleihen verkauft, um mit dem Erlös hieraus die Aktienseite aufzustocken. Bei steigenden Aktien werden entsprechend Aktien verkauft.

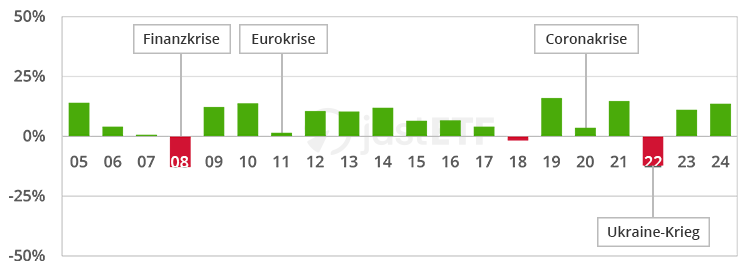

50:50 Aktien-Renten Portfolio über 20 Jahre

![50:50 Aktien/Renten Portfolio über 20 Jahre 50:50 Aktien-Renten Portfolio über 20 Jahre]()

Quelle: justETF Research

Mit einer Aktienquote von 50% fielen die Verluste im Beobachtungszeitraum viel geringer aus. Nur 3 der insgesamt 20 Jahre endeten mit einem negativen Ergebnis. Im schwächsten Jahr (2008) verlor das Portfolio, abgefedert durch 50% Anleihen, nur -12,6% an Wert (vergleiche -35.4% bei 100% Aktien). Der höchste temporäre Wertverlust lag bei -23,5% (vergleiche -53,7% bei 100% Aktien).

50:50 Aktien-Renten-Mischung mit attraktiver Rendite und deutlich weniger Schwankungen

Trotz der geringeren Schwankung (Volatilität) entstand eine attraktive Rendite in Höhe von 7,0 Prozent pro Jahr. Aus den anfänglich 10.000 EUR wurden so 38.412 EUR.

Das Gesamtergebnis ist damit zwar etwas schwächer als im Fall des 100 Prozent Aktien Portfolios, jedoch mit viel geringeren temporären Verlusten.

Dies lag insbesondere an der sehr positiven Entwicklung der Renten, die allein betrachtet eine Rendite von 5 Prozent pro Jahr erzielten, bei deutlich geringerem Risiko als Aktien. Aber auch am Rebalancing.

Wie bereits geschildert, haben wir nicht nur ein Portfolio mit 100 Prozent und 50 Prozent Aktien simuliert, sondern insgesamt 11 Portfolios mit Aktienquoten von 0 Prozent bis 100 Prozent.

In der folgenden Tabelle sind alle Ergebnisse zusammengefasst.

Ergebnisse für alle Portfolio-Mischungen von 1996 - 2016 für 10.000 EUR

| Aktienquote |

Rendite p.a. |

Temporärer Verlust

(Maximum Drawdown) |

Bestes Jahr |

Schlechtestes Jahr |

Endwert nach

20 Jahren |

| 0% |

+5,0% |

-4,8% |

1998 (+11,2%) |

1999 (-1,9%) |

26.771€ |

| 10% |

+5,5% |

-3,6% |

1998 (+11,8%) |

2006 (+1,1%) |

29.270€ |

| 20% |

+5,9% |

-4,0% |

1998 (+12,3%) |

2008 (+1,0%) |

31.733€ |

| 30% |

+6,3% |

-10,9% |

1997 (+14,8%) |

2008 (-3,5%) |

34.113€ |

| 40% |

+6,7% |

-17,4% |

1997 (+17,5%) |

2008 (-8,1%) |

36.357€ |

| 50% |

+7,0% |

-23,5% |

1999 (+21,5%) |

2008 (-12,6%) |

38.413€ |

| 60% |

+7,2% |

-29,4% |

1999 (+26,2%) |

2008 (-17,2%) |

40.223€ |

| 70% |

+7,4% |

-35,9% |

1999 (+30,9%) |

2008 (-21,7%) |

41.729€ |

| 80% |

+7,6% |

-41,9% |

1999 (+35,6%) |

2008 (-26,3%) |

42.876€ |

| 90% |

+7,6% |

-47,4% |

1999 (+35,6%) |

2008 (-26,3%) |

42.876€ |

| 100% |

+7,7% |

-53,7% |

1999 (+44,9%) |

2008 (-35,4%) |

43.875€ |

Quelle: justETF Research; MSCI World in € für Aktienanteil, RexP für Rentenanteil. Zeitraum: 31.12.1995 - 31.12.2015. Annahme: Jährliches Rebalancing, keine Kosten, keine Steuern.

Alle Buy & Hold Portfolios haben sich trotz verschiedener Krisen und Probleme in den vergangenen 20 Jahren sehr positiv entwickelt. Je mehr man in diesem Zeitraum in Aktien investiert war, desto höher waren die Verluste, die man als Investierender temporär verzeichnen musste. Gleichzeitig stieg aber auch der finale Gewinn am Ende der 20 Jahre.

Anleihen mit niedriger Verzinsung erlauben kein Fortschreiben für die Zukunft

Grundsätzlich erlauben historische Beobachtungen kein Fortschreiben in die Zukunft.

Besonders im Anleihenbereich muss man sich in Zukunft mit hoher Wahrscheinlichkeit auf schwächere Resultate einstellen: Die laufende Rendite der deutschen Staatsanleihen befindet sich derzeit im Allzeittief und die Verzinsung ist negativ. Somit ist gerade bei einem hohen Rentenanteil im Portfolio mit deutlich geringeren Ergebnissen zu rechnen.

Für die Schwankungsanfälligkeit von Renditen sind historische Betrachtungen jedoch sehr hilfreich. Denn auch in Zukunft erwarten wir eine deutlich höhere Schwankung in Portfolios mit hohem Aktienanteil.

Ebenfalls erwarten wir, dass sich auch in Zukunft die Diversifikation und das Rebalancing positiv auf ein Portfolio auswirken werden.