Wer sein Geld in ein global diversifiziertes Aktien-Portfolio investieren möchte, für den sind Schwellenländer ein wichtiges Thema. Warum? Das erfahren Sie in diesem Artikel.

Was Sie in diesem Artikel erwartet

Warum in Schwellenländer investieren?

Schwellenländer tragen jährlich rund 40 Prozent zur weltweiten Produktion bei und stellen rund 85 Prozent der Weltbevölkerung. Weil Schwellenländer durch die Globalisierung, den Welthandel und das Internet schnell zu den Industrieländern aufschließen können, wachsen diese Ökonomien deutlich schneller als die der Industrieländer. Trotz der noch immer vorhandenen Auswirkungen der Corona-Pandemie und dem Ukraine-Konflikt rechnen die Ökonomen des internationalen Währungsfonds mit einem Wachstum von 3,8 Prozent bei den Schwellenländern im aktuellen Jahr 2022. Alleine China soll 4,4, Prozent dazu beisteuern - das größte Land in den Schwellenländerindizes.

Zu den Chancen kommen auch Risiken: Die vergleichsweise jungen Ökonomien sind anfälliger gegen Krisen im eigenen Land genauso wie internationale Wirtschafts- und Finanzkrisen. Dabei unterliegen sie den Erwartungen der internationalen Investoren: So schwanken Schwellenländerindizes deutlich stärker als die Barometer von Industrieländern. (Quelle:

IMF Economic Outlook 2022, Stand: April 2022).

Schwellenländer mit ETFs erschließen: So geht's

Mit

Emerging Markets-ETFs können Sie einfach in Schwellenländer investieren. In einem Schwellenländer-Index wie dem bekannten

MSCI Emerging Markets sind eine Vielzahl der größten Unternehmen aus diesen Märkten gebündelt. So können Sie langfristig am volkswirtschaftlichen Wachstum dieser Länder teilhaben. Gleichzeitig senkt eine breite Marktabdeckung das Risiko. Niedrige Kosten erhöhen die Aussicht auf Rendite. Sie müssen sich auch keine Gedanken über die steuerliche Abwicklung von

Dividenden machen, was bei Aktien-Direktinvestments in exotischen Märkten schwierig und langwierig sein kann.

Was ein Schwellenland ist, bestimmt bei ETFs der

Index-Anbieter. Bekanntestes Beispiel ist der Index-Anbieter

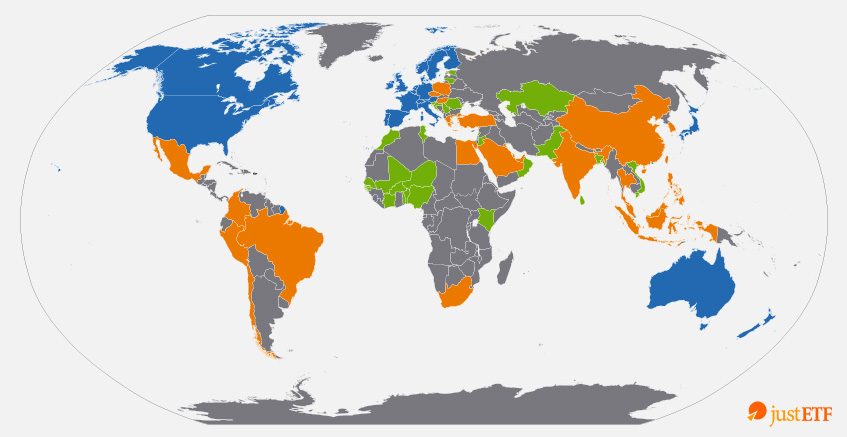

MSCI. Hier gelten 24 Länder als Schwellenländer, als Industrieländer klassifiziert MSCI 23 Staaten. Länder, die nicht den Standard eines Schwellenlandes erreichen, heißen bei MSCI „Frontier Market”. Für Frontier Markets gibt es meist eigene MSCI-Länderindizes, wie zum Beispiel für Vietnam. Diese Länder sind allerdings nicht Teil des MSCI Emerging Markets-Index.

Wenn MSCI ein Land neu in seinen Schwellenländer-Index MSCI Emerging Markets aufnimmt, dann wird dessen Kapitalmarkt ins Rampenlicht gerückt und gerät in den Fokus internationaler Investoren. Jüngstes Beispiel ist Kuwait, das seit Dezember 2020 im MSCI Emerging Markets enthalten ist. Ebenso können Länder auch aus dem Index entfernt werden, wie jüngst mit dem russischen Kapitalmarkt und auch Pakistan und Argentinien geschehen.

Weltkarte nach MSCI-Klassifikation: Diese Länder gehören zu den Emerging Markets

![Weltkarte nach MSCI-Klassifikation]()

Industrieländer Schwellenländer Frontier Markets

Quelle: MSCI; Stand: 30.04.2022

Weitere bekannte Schwellenländer-Barometer sind der noch umfassendere MSCI Emerging Markets IMI aus demselben Hause, aber auch der FTSE Emerging-Index. „IMI” steht für „Investable Market Index” und bedeutet, dass auch Nebenwerte (sog. „

Small Caps”) und damit fast alle börsennotierten Unternehmen aus den abgedeckten Kapitalmärkten im Index enthalten sind. Im Unterschied dazu sind im MSCI Emerging Markets-Index und im FTSE Emerging-Index zwar nur große und mittelgroße Unternehmen enthalten, die Marktabdeckung ist mit rund 85 beziehungsweise 91 Prozent aber dennoch sehr hoch. Alle drei genannten Indizes werden von Schwellenländer-ETFs bekannter Anbieter zu vergleichsweise niedrigen Kosten abgedeckt.

Dabei kann sich die Einschätzung zum Schwellenland-Status je nach Index-Anbieter durchaus unterscheiden. Während MSCI großen Wert auf die Eigenschaften der lokalen Kapitalmärkte legt, spielt bei FTSE auch die politische Reife eine Rolle. So sind Polen und Südkorea nicht im FTSE Emerging-Index vertreten, weil beide Staaten bereits als Industrieländer eingestuft werden. Insgesamt gibt es aber wenige Unterschiede bei den enthaltenen Kapitalmärkten. Mehr Informationen zu diesem Thema finden Sie in unserem

Vergleich MSCI vs. FTSE.

Bedingt durch die wachsende Rolle Chinas in der Weltwirtschaft haben alle Schwellenländer-Indizes eine starke Asien-Schlagseite bekommen. China macht rund 30 Prozent der Schwellenländer-Indizes von MSCI aus. Bei FTSE sind es sogar gut 33 Prozent (Stand: 30.04.2021).

Wir haben einen detaillierten Vergleich der drei großen Schwellenländer-Benchmarks für Sie zusammengestellt.

Schwellenländer-Indizes im Vergleich

|

MSCI Emerging Markets |

MSCI Emerging Markets IMI |

FTSE Emerging |

| Anzahl Länder im Index |

24 |

24 |

23 |

| Größte Länder im Index |

China (31%), Taiwan (15%), Indien (14%), Südkorea (13%), Brasilien (5%) |

China (28%), Taiwan (16%), Indien (15%), Südkorea (13%), Brasilien (5%) |

China (33%), Taiwan (17%), Indien (16%), Brasilien (7%), Südafrika (4%)

|

| Größte 3 Titel im Index |

Taiwan Semiconductor, Tencent, Samsung |

Taiwan Semiconductor, Tencent, Samsung |

Taiwan Semiconductor, Tencent, Alibaba |

| Anzahl Titel im Index |

1.398 |

3.163 |

1.909 |

| Gewicht der größten 10 Positionen |

23,9% |

20,8% |

22,3% |

| Marktkapitalisierung gesamt in USD |

6,8 Bio. USD |

7,9 Bio. USD |

6,4 Bio. USD |

| Abdeckung der Zielmärkte (Marktkapitalisierung) |

rund 85% |

rund 99% |

rund 91% |

| Dividendenrendite |

2,69% |

2,69% |

2,92% |

| Anpassung |

quartalsweise |

quartalsweise |

halbjährlich |

Quellen: justETF Research, Factsheets der Index-Anbieter, eigene Berechnungen; Stand: 30.04.2022

Schwellenländer-ETFs vs. Industrieländer-ETFs

Den Wachstumsfantasien von Investoren bei Schwellenländer-ETFs stehen auch immer handfeste Risiken gegenüber. Ein großes Risiko liegt grundsätzlich in politischen Entwicklungen, die meist durch instabile politische Strukturen und mangelnde Regulierung entstehen. Zudem sollten Sie nicht vergessen, dass Schwellenländer durch den Welthandel stark vom konjunkturellen Geschehen in den Industrieländern beeinflusst werden. Viele dieser Länder hängen maßgeblich vom Export ab. Eine Nachfragekrise der entwickelten Länder kann sich je nach Land verheerend auswirken. Zumal große Teile des Welthandels in US-Dollar abgewickelt werden. Dies kann für Investoren aus dem Euro-Raum ein zusätzliches

Währungsrisiko darstellen.

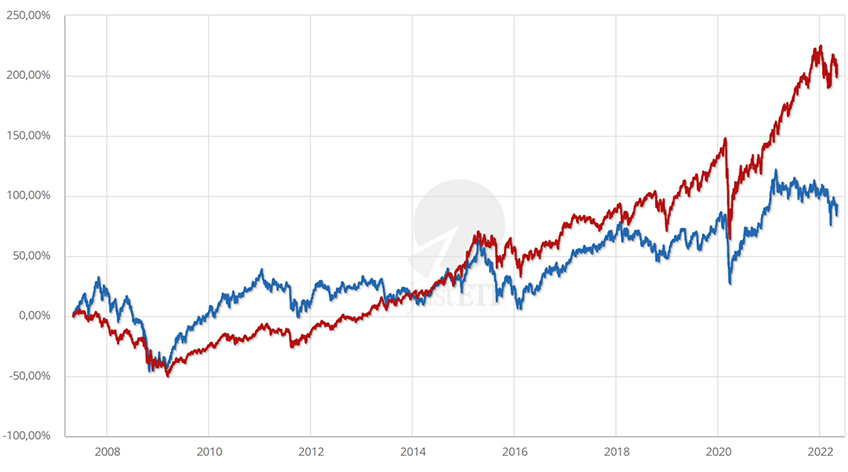

Der Traum vom hohen Wachstum der Schwellenländer hat sich an den Kapitalmärkten also nicht immer erfüllt. Im Verhältnis zu einem bekannten

Index der entwickelten Länder wie dem

MSCI World lag die

Wertentwicklung von Schwellenländer-Investments nur zeitweise vor den Industrieländern. Wenn Sie sich der Risiken bewusst sind, stellen Schwellenländer-ETFs eine weitere Renditequelle und damit eine gute Ergänzung von bestehenden Portfolios dar.

Wertentwicklung MSCI World vs. MSCI Emerging Markets langfristig (30.04.2007 - 30.04.2022)

![Wertentwicklung MSCI World vs. MSCI Emerging Markets langfristig (30.04.2007 - 30.04.2022)]()

iShares MSCI World UCITS ETF (Dist) iShares MSCI EM UCITS ETF (Dist)

Quelle: justETF Research; Stand: 30.04.2022

Mit Schwellenländer-ETFs günstig in Emerging Markets investieren

Die Kosten für ein Investment über die drei vorgestellten Emerging Markets-Barometer sind über die Jahre stark gesunken: Die

laufenden Kosten fangen bei den günstigsten Schwellenländer-ETFs schon bei 0,14 Prozent an. Dafür sorgt der Wettbewerb zwischen den

ETF-Anbietern. Während früher noch die

synthetische Replikation vor übermäßigen Kosten in den noch jungen Kapitalmärkten der Schwellenländer schützte, sind die ETF-Anbieter mittlerweile in der Lage, effiziente,

physisch abbildende ETFs zu geringeren Kosten anzubieten.

Deshalb liegen die Kosten deutlich niedriger als bei einem Investment in einzelne Schwellenländer und Schwellenland-Regionen. Anders als bei den Industrieländern mit ihren hoch liquiden Märkten sparen Sie also nicht, wenn Sie die breiten Emerging Market-Indizes mit Einzel-ETFs nachbilden.

Wenn Sie sich einen genauen Eindruck von Schwellenländer-ETFs verschaffen möchten, nutzen Sie gerne unseren

Marktüberblick Schwellenländer.

Schwellenländer-ETFs im Vergleich

Wenn Sie sich für einen breiten Schwellenländer-Index entscheiden, finden Sie eine reichliche Auswahl an ETFs vor. Auch die Anzahl der verfügbaren

ETF Sparpläne auf Emerging Markets-Indizes ist hoch.

Doch nicht jeder ETF ist gleich gut. Auf den MSCI Emerging Markets gibt es von fast jedem Anbieter ETFs. Hier lohnt sich der Vergleich von Renditen in der Vergangenheit, die eine gute Indikation für die künftige Tracking-Genauigkeit darstellen. Unterschiede sind durchaus vorhanden – der Vergleich lohnt sich!

|

MSCI Emerging Markets |

MSCI Emerging Markets IMI |

FTSE Emerging |

| Anzahl verfügbarer ETFs |

17 |

2 |

2 |

| Kosten für ETFs |

0,14% - 0,65% |

0,18% |

0,22% |

| Anzahl verfügbarer ETF Sparpläne |

17 |

2 |

2 |

| Davon kostenfrei zu besparen |

17 |

2 |

2 |

Quelle: justETF Research; Stand: 30.04.2022

ETF-Portfolios mit hohem Schwellenländer-Anteil

Wie hoch sollte der Anteil von Schwellenländern in einem global gestreuten ETF-Portfolio nun sein? Nach der Größe, also der Marktkapitalisierung, bewertet, machen die 24 Emerging Markets nur 11 Prozent der weltweiten Marktkapitalisierung aus. Im globalen Index

MSCI ACWI mit seinen rund 3.000 Werten ist dies zum Beispiel der Fall.

Wenn Sie das eigene Portfolio jedoch anhand der langfristigen Chancen gewichten, bietet sich die Verteilung des Bruttoinlandsprodukts (kurz: BIP) als Messgröße an. Schwellenländer machen rund 40 Prozent der weltweiten Produktion aus und können mit diesem Anteil im Aktien-Portfolio vertreten sein.

Wenn Sie ein

Aktien-ETF-Portfolio suchen, in dem Schwellenländer eine größere Rolle spielen als in den internationalen Aktienmärkten, dann finden Sie in der folgenden Auswahl gute Anlagemöglichkeiten:

Quelle: justETF Research; Stand: 30.04.2022