Evitare i tranelli della performance degli ETF

Misurare la performance dovrebbe essere semplice ma le performance di alcuni investimenti possono sembrare un po’ diversi se controllate in diversi siti web. Vi spieghiamo i principali tranelli della performance e le principali differenze tra le varie metodologie di calcolo, in modo tale da esser certi che si confrontino le mele con le mele.

- Come vengono effettuate le distribuzioni

- A quale ora del giorno vengono presi i prezzi

- Le sottili variazioni degli intervalli temporali, ad esempio la definizione di un anno.

- Quale valuta viene utilizzata

- Il metodo di conversione valutaria

- How distributions are treated

- What time of day the price was taken

- Subtle variations in time periods, e.g. the definition of a year

- Which currency is being used

- Currency conversion methodology

- How distributions are treated

- What time of day the price was taken

- Subtle variations in time periods, e.g. the definition of a year

- Which currency is being used

- Currency conversion methodology

Pertanto diamo un’occhiata più da vicino a ciascun fattore e vi mostriamo cosa dovete notare.

Trattamento delle distribuzioni della performance: accumulo versus distribuzione

Può essere difficile confrontare i rendimenti di ETF a distribuzione con quelli ad accumulazione (o capitalizzazione). Un ETF a distribuzione paga tutti i dividendi o interessi mentre quello ad accumulazione li reinveste nel fondo, pertanto l’investitore beneficia automaticamente dei rendimenti composti (guadagnate interessi sugli interessi).L’ETF ad accumulazione sembrerà crescere più velocemente rispetto a quello a distribuzione che non reinveste il ricavato.

Il metodo più comune per esser sicuri di fare confronti adeguati tra ETF ad accumulazione e a distribuzione è ipotizzare che tutte le distribuzioni vengano reinvestite nell’ETF stesso.

In questo modo potete confrontare la crescita di due tipologie di ETF in base al rendimento totale: compresa qualsiasi rivalutazione del capitale più l’effetto composto del reinvestimento del ricavato in nuove quote del fondo.

justETF utilizza il metodo del reinvestimento e ipotizza che tutte le distribuzioni vengano reinvestite nell’ETF alla data di stacco della cedola.

Qual è la data di stacco della cedola?

Il prezzo di un ETF diminuisce per un importo pari alla distribuzione che avverrà alla data di stacco della cedola. Ciò avviene per assicurare un prezzo giusto agli investitori che non hanno diritto a ricevere il dividendo qualora vogliano acquistare l’ETF alla data di stacco della cedola o in un momento successivo. Il venditore non riceverà il dividendo se vende prima della data di stacco della cedola. La distribuzione viene attualmente effettuata alla data di pagamento. Questa data di solito è fissata qualche giorno o, occasionalmente qualche settimana, dopo la data di stacco della cedola.Ciò può comportare ampi gap della performance nel corso del tempo tra le due metodologie, soprattutto in presenza di mercati in crescita.

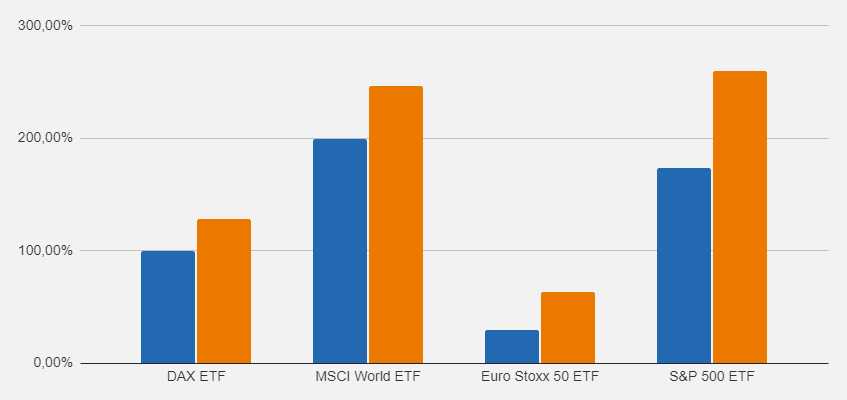

Differenze dei rendimenti tra gli ETF a distribuzione causate dal metodo di calcolo

Rendimenti con l'aggiunta dei dividendi

Rendimenti con il reinvestimento dei dividendi

Rendimenti con il reinvestimento dei dividendi

Fonte: Ricerca di justETF; al 30.06.2021, a parti del lancio del rispettivo ETF

Alcuni siti web non prendono in considerazione le distribuzioni. Considerano solo le rivalutazioni del capitale dell’ETF (note come price return) e non mostrano l’impatto del ricavato sulla performance.

L’orario e la fonte del prezzo possono differire

Il prezzo di un ETF varia costantemente ma la sua performance viene misurata da un singolo prezzo preso ad una precisa ora del giorno.Naturalmente la performance varia in base a quale ora del giorno viene preso il prezzo.

Il dato ufficiale dell’ETF viene pubblicato una volta al giorno dal fornitore dell’ETF ed è noto come NAV (Net Asset Value). Tuttavia, il prezzo di chiusura sulla borsa valori può differire leggermente.

Pertanto è molto importante sapere a quale ora del giorno è stato preso il prezzo quando guardate NAV pubblicato o il prezzo sulla borsa valori.

La Borsa Italiana chiude alle 17:30 mentre il New York Stock Exchange chiude alle 22:00 ora italiana. In ben quattro ore e mezza il prezzo di un ETF può benissimo variare. Sebbene un ETF non è più negoziato sulla Borsa italiana, i suoi sottostanti possono essere ancora negoziati in diverse borse valori del mondo ed avere un impatto sul prezzo dell’ETF stesso.

justETF utilizza il NAV, il più possibile, per calcolare la performance. Tuttavia, poiché a volte il NAV viene pubblicato con qualche ritardo dal fornitore dell’ETF, justETF utilizza il prezzo di mercato di chiusura per compensare eventuali giorni non coperti. Per effettuare confronti esclusivamente con il NAV, potete utilizzare i valori di fine mese nel confronto.

Consiglio di justETF: Imparate come analizzare la performance del vostro portafoglio nella versione premium di justETF nel nostro tutorial.

Le valute e i tassi di cambio sono importanti

La performance può essere espressa nella valuta di negoziazione dell’ETF, nella valuta del fondo o nella valuta domestica dell’investitore. Ovviamente, gli investitori italiani guardano al rendimento espresso in Euro ma, i siti web che si focalizzano sui NAV spesso riportano i valori nella valuta del fondo.justETF mostra sempre la performance nella valuta domestica dell’investitore ma vi è anche la possibilità di scegliere un’altra valuta tra EUR, USD, CHF e GBP. Scoprite di più su come i tassi di cambio influenzano la performance.

Anche quando la performance viene convertita nella valuta domestica, i valori possono variare in base a quale tasso di cambio è stato utilizzato.

Per esempio, justETF e molti altri siti web utilizzano il tasso di cambio impostato dalla BCE alle 14:15. Tuttavia, viene ampiamente utilizzato anche il tasso di cambio della Reuters preso alle 16 in punto.

Pertanto, diversi tassi di cambio presi a diverse ore del giorno comportano diversi prezzi, e quindi si rischia di confrontare le mele con le arance.

Le durate e le definizioni degli intervalli temporali non sono coerenti

Pensate che possiamo tutti concordare la durata e la definizione di 1 anno ma sono presenti delle divergenze anche in questo caso.Molti siti web mostrano l’ultimo anno solare o periodi continuativi di tre o cinque anni ma i confronti delle performance funzionano solo se la data di inizio e fine sono coerenti.

La data di inizio è piuttosto problematica in quanto alcuni la definiscono come l’ultima festività del precedente anno mentre altri come la prima festività del nuovo anno. In quest’ultimo caso, il valore del primo giorno è sopravvalutato in quanto il NAV viene di solito calcolato alla fine della giornata.

Per togliere qualsiasi dubbio, basta guardare un sito web che mostri chiaramente le date coperte dal periodo della performance a cui siete interessati.

Consiglio di justETF: In tutti i grafici di justETF troverete sempre l’indicazione della precisa data di inizio e fine, in alto a destra. Potete anche verificare il NAV per qualsiasi data passando col mouse sopra il grafico della performance dell’ETF.

Grafici price return versus grafici total return

Infine, notate se vi mostrano un grafico price return o total return: Un grafico price return rivela il prezzo di acquisto storico ma nel rendimento non tiene in considerazione la questione delle distribuzioni.Un grafico total return ipotizza che tutte le distribuzioni vengano reinvestite e vi da un quadro completo sulla performance.

Lista di controllo: Cosa tenere presente quando si confrontano le performance degli ETF

Qui ricapitoliamo i principali fattori da tener presente quando confrontate la performance di un ETF da diversi siti:- I prezzi utilizzano i NAV ufficiali o le quotazioni sulla borsa valori?

- Da quale centro di trading vengono forniti i prezzi della borsa valori?

- A quale ora del giorno vengono presi i prezzi?

- Le distribuzioni sono incluse?

- Se sì, le distribuzioni sono aggiunte al NAV (o alla quotazione di borsa) o (matematicamente) reinvestite?

- Quale valuta viene usata?

- Quale tasso di cambio viene utilizzato per la conversione valutaria?

- Il sito web mostra i grafici del price return o del total return?