Ecco i temi che tratteremo oggi:

Fino a pochi anni fa, mettere nella stessa frase

ETF e

gestione attiva sarebbe sembrato un

ossimoro.

Gli

ETF (Exchange Traded Funds) nascono come strumenti simbolo dell’investimento

passivo, una vera e propria

rivoluzione contro la gestione attiva tradizionale.

“Investo in ETF” per molti significava (e significa ancora oggi) avere un

PAC su pochi ETF globali, ben

diversificati, che replicano meccanicamente un indice come l’

MSCI World o l’S&P 500.

Eppure, qualcosa sta cambiando. Negli ultimi anni, la

frontiera tra passivo e attivo si è fatta sempre più

sottile.

Sono poi arrivati gli

ETF attivi, una nuova generazione di prodotti che unisce la struttura efficiente degli ETF con la selezione discrezionale tipica della gestione attiva.

Abbiamo analizzato i dati più recenti per capire:

- Quanto sta crescendo questo fenomeno;

- In che misura gli ETF attivi stanno sfidando i passivi;

- E, soprattutto, se la loro performance giustifica la maggiore complessità (e i costi).

Cosa sono gli ETF attivi

Un

ETF attivo è, in sostanza, un fondo a gestione attiva con la struttura di un ETF.

A differenza di un ETF passivo, che replica automaticamente un

benchmark come l’

S&P 500, l’Euro Stoxx 50 o l’MSCI Emerging Markets, l’ETF attivo non segue regole fisse.

Un team di gestione professionale decide quali titoli

acquistare o

vendere, con quali pesi e in che momento, con l’obiettivo di battere il mercato di riferimento o di raggiungere un obiettivo specifico (gestione della volatilità, stabilità del reddito, protezione downside, ecc.).

I

vantaggi chiave:

- Flessibilità strategica: il gestore può reagire rapidamente ai cambiamenti del mercato, adottando più posizioni difensive o cercando di cavalcare qualche nuovo trend o opportunità.

- Accesso a competenze: l’investitore beneficia dell’esperienza di analisti dei portfolio manager.

- Trasparenza e liquidità: come tutti gli ETF, anche quelli attivi sono quotati in borsa e offrono quotazioni in tempo reale e visibilità giornaliera sul portafoglio (più elevata rispetto ai fondi comuni tradizionali).

I

limiti da considerare:

- Costi più elevati: il TER (Total Expense Ratio) di un ETF attivo tende a essere più alto rispetto a un ETF passivo, anche se di norma resta inferiore a quello dei fondi attivi classici.

- Rischio di sottoperformance: la gestione discrezionale non garantisce di fare meglio del benchmark; se la strategia non funziona, l’investitore può ottenere rendimenti inferiori al netto dei costi.

La crescita (impressionante) degli ETP attivi

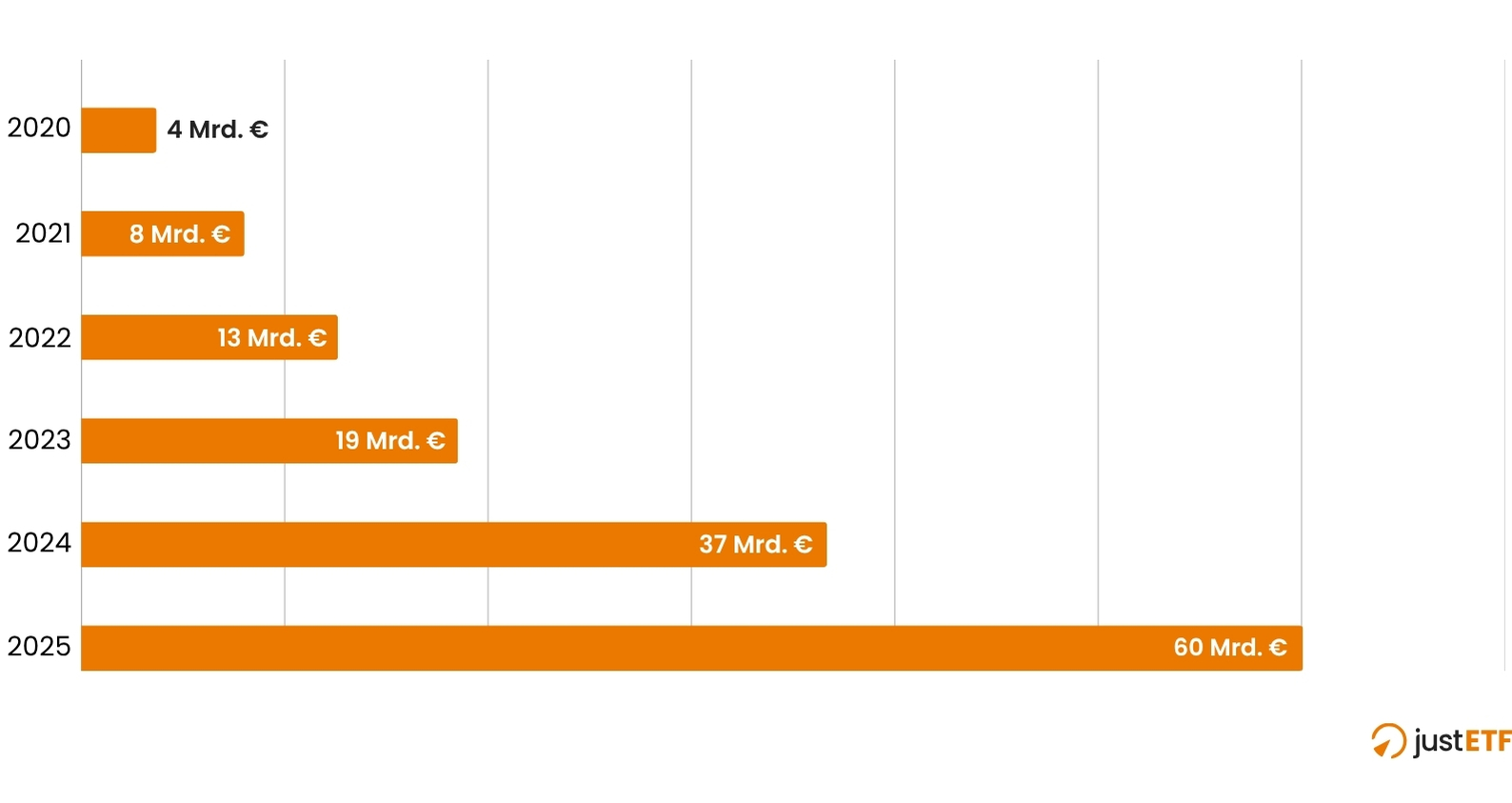

I numeri parlano chiaro: a livello europeo la crescita degli ETP attivi è esponenziale.

- Nel 2020: circa 4 miliardi di euro in asset under management (AUM).

- Nel 2025: oltre 60 miliardi di euro.

Una

crescita di 15 volte in soli cinque anni.

Crescita AUM ETP attivi dal 2020 al 2025

![Crescita AUM ETP attivi dal 2020 al 2025]()

Fonte: justETF al 29/09/2025

E non è solo questione di

masse gestite.

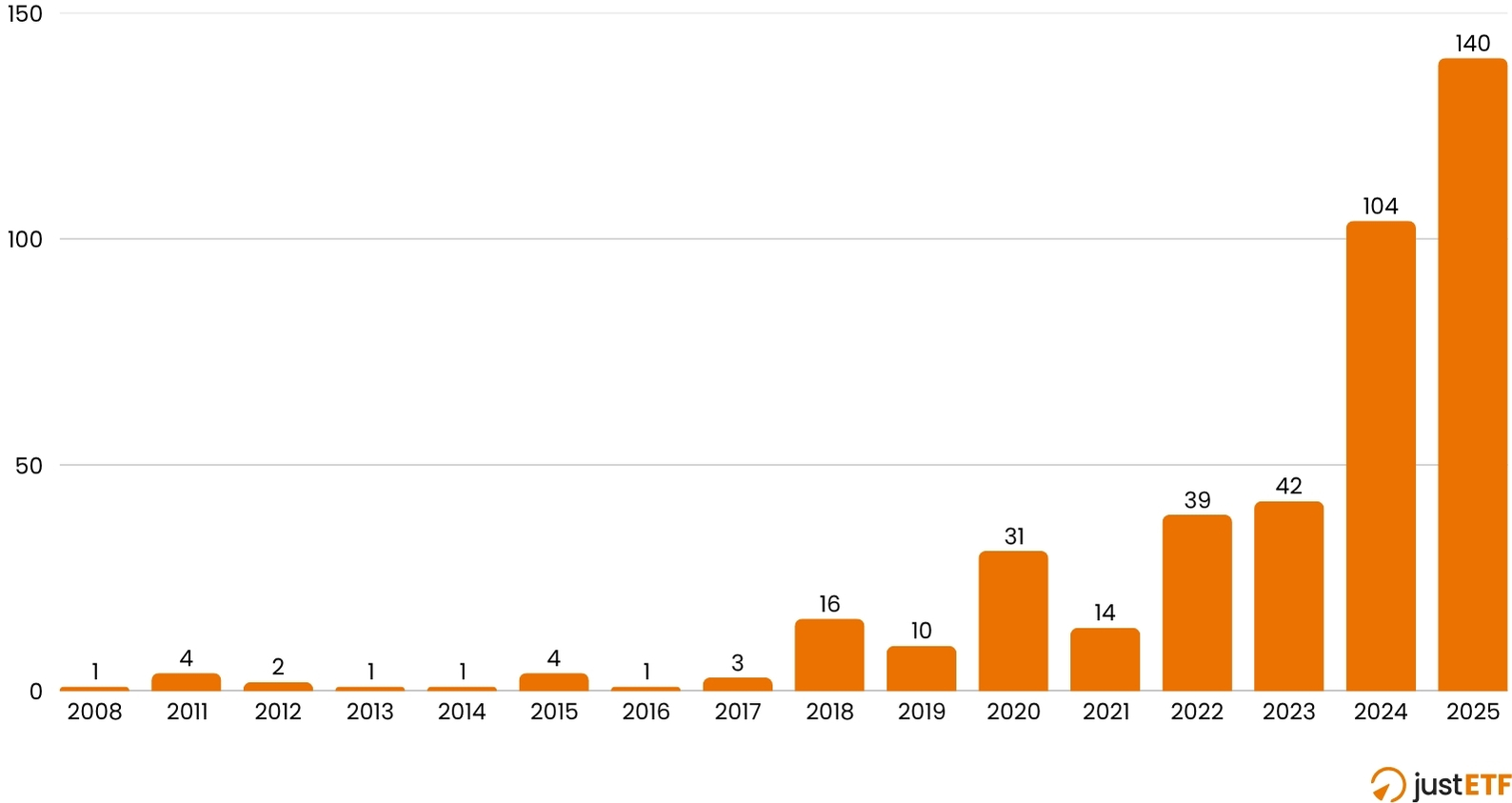

Anche i

nuovi lanci raccontano la stessa storia. Secondo i nostri dati nel 2025 si contano già

140 nuovi ETP attivi, e mancano ancora diversi mesi alla fine dell’anno.

Il totale complessivo ha superato i

360 ETP attivi.

Lanci nuovi ETP attivi

![Lanci nuovi ETP attivi]()

Fonte: justETF al 29/09/2025

Nonostante il forte tasso di crescita,

il trend non raggiunge ancora i livelli di Oltreoceano.

Negli

Stati Uniti, infatti, per la prima volta gli ETF gestiti attivamente superano quelli passivi.

Secondo

Bloomberg Intelligence, circa

il 51% dei quasi 4.300 ETF quotati è gestito da manager con maggiore discrezionalità nella selezione di azioni o altri strumenti, superando così i prodotti indicizzati.

La mappa del mercato

La fotografia del mercato degli ETP attivi oggi è molto più

sfumata di quanto si possa pensare.

Non si tratta più di una

nicchia o di un

segmento marginale, ma di un ecosistema sempre più articolato e diversificato.

La componente più corposa resta quella

azionaria, con circa

219 ETF attivi che coprono ogni tipo di strategia: dai grandi titoli statunitensi ai mercati emergenti, dai settori tematici legati all’intelligenza artificiale fino agli approcci più difensivi e “low volatility”.

Subito dopo vengono gli

ETF obbligazionari, oggi circa

138.

Molto più ridotte le altre aree:

- 8 ETF attivi monetari, utilizzati spesso come parcheggio tattico di liquidità o strumenti di gestione di breve periodo;

- 2 ETF sui metalli preziosi, che introducono logiche attive in un settore storicamente dominato dal semplice tracking del prezzo spot;

- 1 ETF immobiliare, legato al comparto REIT, che cerca di combinare il rendimento da cedole con una selezione attiva dei titoli più solidi.

In totale,

il mercato conta oggi 368 prodotti attivi quotati, di cui 348 veri e propri ETF, 18 ETN (Exchange-Traded Notes) e 2 ETC (Exchange-Traded Commodities).

Gli

ETN rappresentano probabilmente l’aspetto più

innovativo di questo mercato. Si discostano in modo evidente dal modello classico degli ETF passivi, perché adottano strategie più sofisticate, spesso basate sull’impiego di opzioni o altri strumenti derivati, con l’obiettivo di generare rendimenti aggiuntivi rispetto ai fondi tradizionali che si limitano a replicare un indice.

Un esempio è l’IncomeShares Tesla Options ETP, che costruisce la propria strategia sull’acquisto di azioni

Tesla e sulla vendita sistematica di call out-of-the-money (OTM) per incassare premi periodici.

I migliori da inizio anno

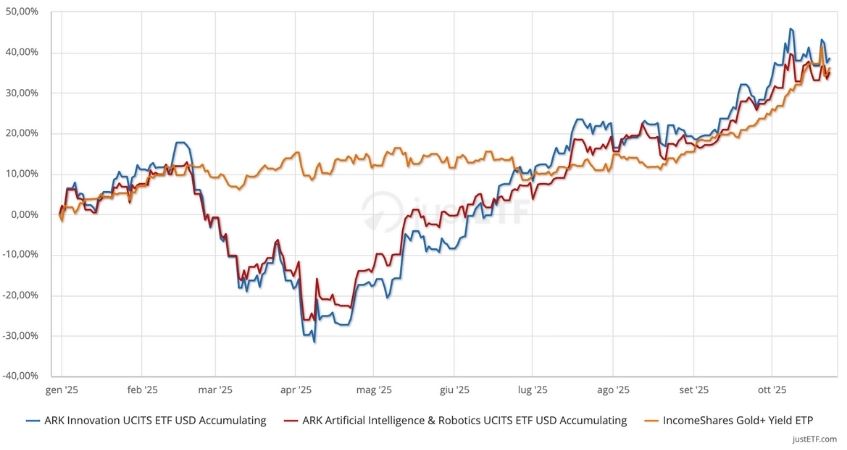

Tra i migliori ETF per performance da inizio anno spiccano due prodotti firmati

ARK Invest, pioniera nel campo degli investimenti tematici e della gestione attiva.

Il primo è l’

ARK Innovation UCITS ETF, che investe in società di tutto il mondo destinate a beneficiare delle grandi trasformazioni tecnologiche: intelligenza artificiale, genomica, fintech, automazione e robotica.

Il secondo è l’

ARK Artificial Intelligence & Robotics UCITS ETF, anch’esso a gestione attiva, focalizzato su imprese globali che trarranno vantaggio dalla crescente diffusione della robotica e dell’AI nei processi industriali e nei consumi.

Accanto a questi, tra i top performer del 2025 figura anche un

ETP legato all’oro, più complesso nella struttura e simile a quello su Tesla sopra citato.

Combina infatti un’esposizione diretta al metallo prezioso con la vendita di opzioni call “out-of-the-money” (OTM) sull’ETF SPDR Gold Shares, con l’obiettivo di generare

premi periodici e incrementare il rendimento potenziale.

Migliori ETF attivi da inizio anno

![Migliori ETF attivi da inizio anno]()

Fonte: justETF al 23/10/2025

Ma gli ETF attivi battono davvero il mercato?

La

domanda, in fondo, resta sempre la stessa:

gli ETF attivi riescono davvero a battere il mercato?

Per provare a rispondere, abbiamo

analizzato alcuni dei prodotti più grandi (AUM) e con il track record più solido, confrontandoli con i rispettivi benchmark di riferimento.

Il quadro che emerge è interessante e, in molti casi, meno scontato di quanto si possa pensare.

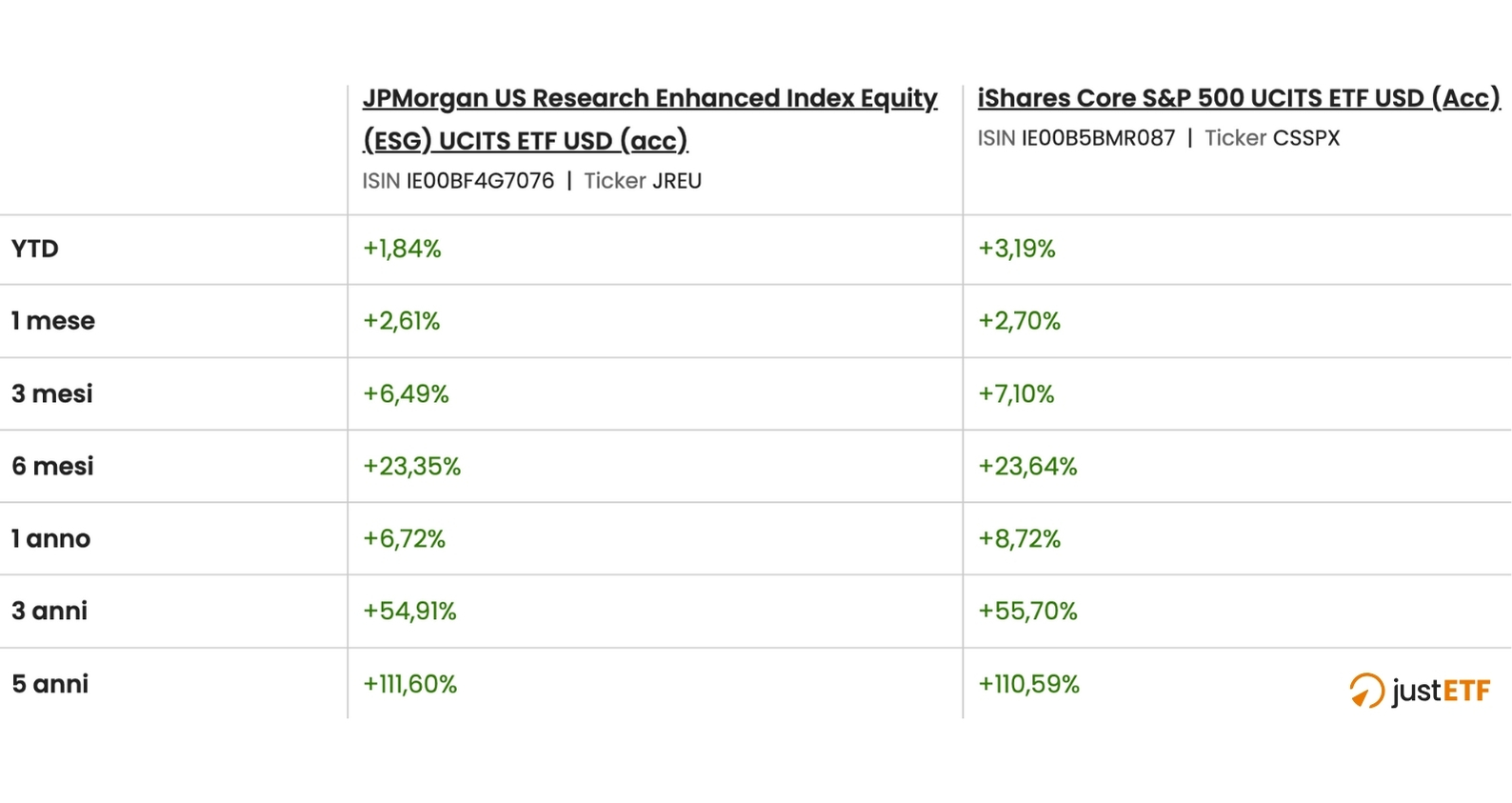

Partiamo dal

JPMorgan US Research Enhanced Index Equity (ESG) UCITS ETF, un fondo che ha come obiettivo quello di sovraperformare l’S&P 500.

Nel breve periodo, la gestione attiva ha registrato una

lieve sottoperformance rispetto all’indice.

Tuttavia, osservando l’arco temporale dei cinque anni,

la situazione cambia. A quel punto, l’ETF attivo mostra una leggera sovraperformance, considerando già al netto le commissioni di gestione.

Confronto ETF attivo e passivo

![Confronto ETF attivo e passivo]()

Fonte: justETF al 23/10/2025

Se si aggiusta il

rendimento per il

rischio, nei periodi a uno e tre anni, la versione “passiva” presenta un miglior rapporto rischio/rendimento. Ma sul lungo termine, a cinque anni, è l’ETF attivo a recuperare terreno, offrendo un profilo di rendimento leggermente migliore.

Uno schema simile si riscontra anche con il

JPMorgan Global Research Enhanced Index Equity (ESG) UCITS ETF, che mira a sovraperformare l’MSCI World Qui la dinamica è quasi speculare: una performance in linea o leggermente superiore al benchmark su orizzonti lunghi, e un margine più stretto, a volte negativo, nel breve termine.

Parliamo comunque di

differenze minime, nell’ordine di pochi punti percentuali.

Un altro caso interessante è quello dell’

Amundi Smart Overnight Return UCITS ETF Acc, che ci porta in un territorio diverso: quello obbligazionario, e in particolare nel comparto dei cosiddetti ETF monetari, ossia strumenti che investono in titoli a brevissima scadenza.

L’obiettivo dichiarato di questo ETF è replicare nel modo più

fedele possibile, sia al rialzo sia al ribasso, l’andamento dell’€STR, l’indice dei tassi overnight dell’Eurozona.

Eppure, anche qui, la

gestione attiva è riuscita a fare leggermente

meglio dei principali ETF passivi che operano sullo stesso mercato Vale la pena aprire una parentesi su un tema spesso sottovalutato ma cruciale: la tassazione.

Per quest'ultimo ETF, che è

sintetico, la fiscalità dipende strettamente dalla composizione del paniere sostitutivo, ovvero l’insieme dei titoli effettivamente detenuti dall’ETF a garanzia del contratto derivato con la banca. È quindi il collaterale reale che l’ETF possiede, anche se non coincide con l’indice che vuole replicare.

Se all’interno del paniere la componente azionaria prevale, come per questo ETF, la

tassazione tende ad avvicinarsi al 26 %; se invece il paniere è composto in prevalenza da titoli di stato in white list, si scende verso il 12,5 %.

Non è un aspetto che incide sulla gestione in sé, ma per l’investitore finale può fare una differenza concreta in termini di

rendimento netto.

In generale, questi tre casi, due azionari e uno obbligazionario, mostrano che la gestione attiva, almeno per ora,

non si è comportata affatto male. Anzi, in diversi casi ha ripagato il maggiore costo con una performance superiore o più stabile nel tempo. È importante ricordare che tutti i rendimenti citati sono già al netto del TER e degli altri oneri di gestione.

C’è però un aspetto strutturale da tenere a mente: nei mercati fortemente

rialzisti, gli ETF attivi possono mostrare una lieve sovraperformance, ma questa potrebbe banalmente derivare da un periodo iniziale particolarmente favorevole, che poi viene mantenuto nel tempo man mano che il fondo si allinea all’indice.

Diversa, invece, la storia quando il

mercato si fa più

complesso.

In contesti

volatili o

laterali, dove le differenze tra titoli, settori e aree geografiche si ampliano, la capacità del gestore di selezionare con criterio fa davvero la differenza.

È in quelle fasi che l’investimento attivo può mostrare il suo vero valore aggiunto, non tanto nel battere il mercato a ogni costo, quanto nel gestire il rischio con intelligenza, proteggendo il capitale e cercando rendimenti più stabili quando la direzione generale non è così chiara.

La nuova frontiera: gli ETF Semi-Trasparenti

C’è poi una seconda rivoluzione in corso: quella degli

ETF semi-trasparenti.

Fino a oggi, la normativa UCITS richiedeva che tutti gli ETF (in particolare quelli attivi) pubblicassero quotidianamente la composizione del portafoglio. Per invogliare i gestori attivi ad adottare la struttura ETF

senza rivelare immediatamente la loro "ricetta segreta", le principali autorità di regolamentazione europee hanno iniziato a modificare le proprie

posizioni.

Con la nuova regolamentazione, invece, i gestori attivi potranno ritardare la disclosure fino a 3 mesi. Periodo che varia in base al paese.

Perché questa

novità?

- Maggiore discrezione operativa per i gestori, che possono muoversi senza essere “copiati” dal mercato;

- Potenziale incremento dei rendimenti, grazie alla libertà di esecuzione e all’ottimizzazione delle strategie;

Tuttavia, negli Stati Uniti, dove gli ETF semi-trasparenti sono disponibili dal 2020, non hanno ancora ottenuto un’

adozione di massa. Vedremo se in Europa l’esito sarà diverso.

Il futuro degli ETF attivi

Secondo

J.P. Morgan Asset Management, oggi il principale emittente mondiale di ETF a gestione attiva, il mercato globale è destinato a crescere a ritmi impressionanti: nei prossimi cinque anni gli asset complessivi potrebbero addirittura quintuplicare,

superando la soglia dei 6.000 miliardi di dollari.

A trainare questa espansione sarà soprattutto il

comparto obbligazionario, con un’attenzione particolare ai segmenti high yield e multi-asset income, che stanno attirando sempre più interesse da parte degli investitori in cerca di rendimento e diversificazione.

In definitiva, il 2025 sembra davvero l’anno in cui gli ETF attivi si sono conquistati un

ruolo da

protagonisti.

I numeri raccontano una

crescita inarrestabile, e i casi analizzati dimostrano che, in certe condizioni di mercato, la gestione attiva può non solo reggere il confronto, ma anche offrire un valore aggiunto concreto.

Tuttavia, sarebbe ingenuo leggere questo fenomeno come un

sorpasso definitivo sugli

ETF passivi.

Siamo, dunque, davanti a una

fase di

coesistenza più che di

contrapposizione.

Resta da capire se l’abilità umana riuscirà a mantenere il proprio

vantaggio competitivo anche quando, e inevitabilmente accadrà, i mercati cambieranno direzione.

Sarà proprio in una fase ribassista o di forte stress che scopriremo se la

gestione attiva “in formato ETF” è davvero in grado di tradurre la sua flessibilità e capacità di adattamento in alfa concreto, o se rimarrà una promettente evoluzione di un’idea passiva che, ancora oggi, domina il mercato globale.