Ecco i temi che tratteremo oggi:

Quanto bisogna investire in un classico ETF per ricevere 500 € al mese sul proprio conto? Oppure 1.000 €, 3.000 € o addirittura 10.000 € al mese?

La

risposta la scoprirai in questo articolo.

Abbiamo

fatto i calcoli utilizzando ETF reali, in euro. Gli stessi su cui potresti investire anche tu.

Vivere di rendita: un sogno possibile?

Vivere di rendita è il sogno di quasi ogni investitore.

È comprensibile: tutti parlano di far

lavorare i propri soldi, ma quando arrivano effettivamente sul conto importi a tre o addirittura quattro cifre al mese, la sensazione è completamente diversa.

La domanda però è inevitabile:

è realistico?

E soprattutto:

quanto bisogna avere investito in ETF per ricevere distribuzioni davvero significative e costruire una

rendita passiva, piccola o grande che sia?

Noi

abbiamo fatto i calcoli per te.

Una

premessa importante

Ognuno ha una propria

cifra di riferimento.

- A qualcuno possono bastare 15.000 € all’anno per vivere bene.

- Altri hanno bisogno di 30.000 €.

- Qualcun altro ancora di 50.000 €.

Poi c’è il tema dell’

inflazione. Se oggi riesci a vivere bene con 2.000 € al mese, è molto probabile che tra 10 o 20 anni non sarà più così.

Un

euro oggi non vale quanto un euro domani, e negli ultimi anni lo abbiamo visto chiaramente con l’

aumento dei prezzi.

Su questo punto torneremo dopo. Per ora iniziamo dal

primo scenario.

Scenario 1: 10.000 € investiti

Partiamo da cifre contenute, per poi salire progressivamente.

justETF Tipp: Vuoi provare anche tu a fare simulazioni simili con i tuoi ETF? Con il nostro

Portfolio Tool puoi tracciare gli ETF, replicare il tuo portafoglio e vedere quante distribuzioni avresti incassato.

Immaginiamo quindi di avere

10.000 € da investire in un ETF a distribuzione globale e diversificato.

Prendiamo come esempio l’

iShares MSCI World.

Questo è il classico ETF world di cui avrai sicuramente già sentito parlare, con un solo particolare è la

versione a distribuzione.

Abbiamo

analizzato i dati dal maggio 2016 a settembre 2025.

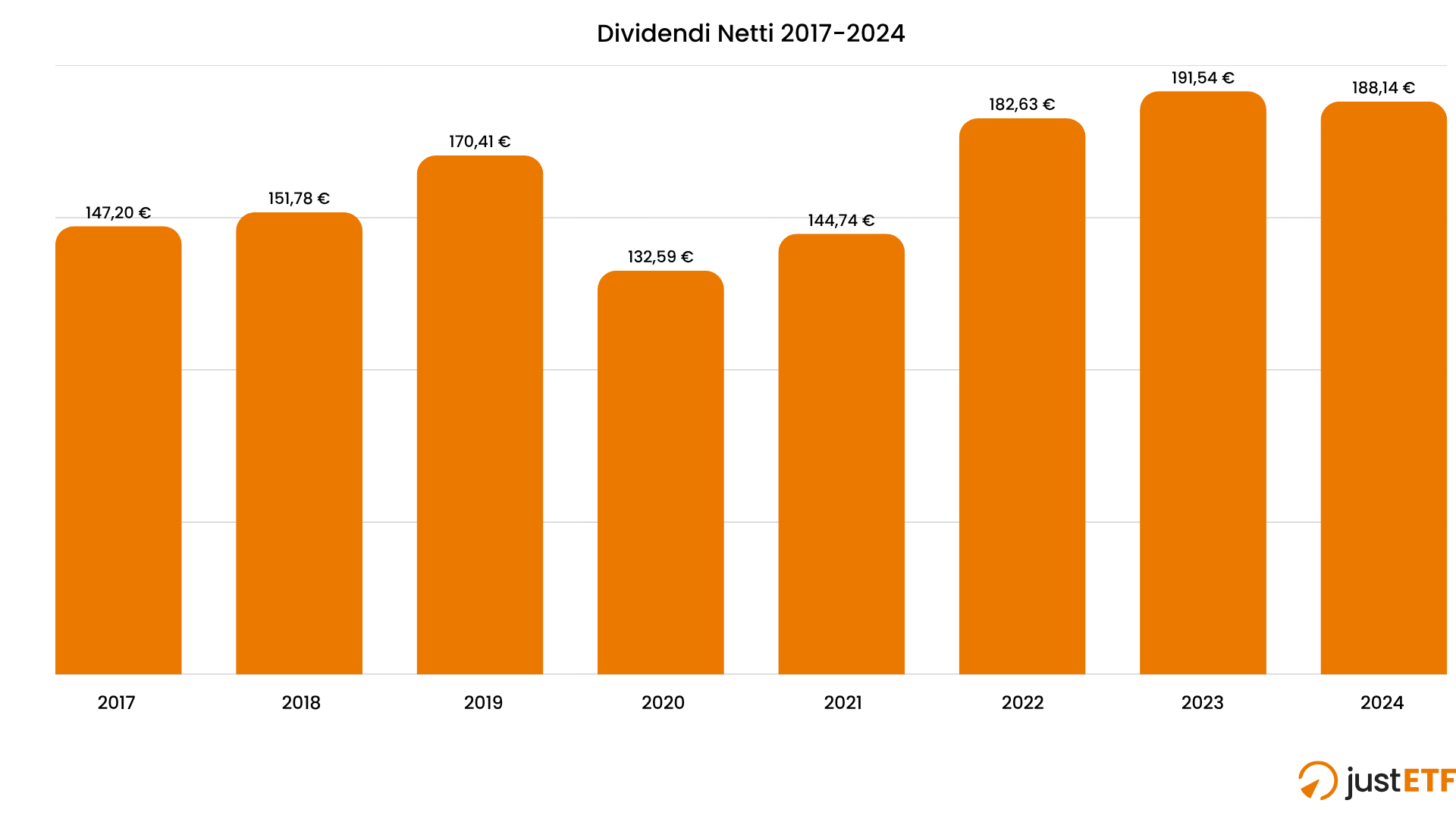

Escludendo 2016 e 2025, anni incompleti, in

media avresti

ricevuto 163 € netti all’anno di dividendi sui tuoi 10.000 € investiti.

Mentre, nell’intero periodo di analisi, avresti quindi incassato circa

1.570 € complessivi.

Dividendi annuali 2017-2024 su un investimento di 10.000 € nell’iShares MSCI World UCITS ETF

![Dividendi annuali 2017-2024 su un investimento di 10.000 € nell’iShares MSCI World UCITS ETF]()

Fonte: justETF al 29/09/2025

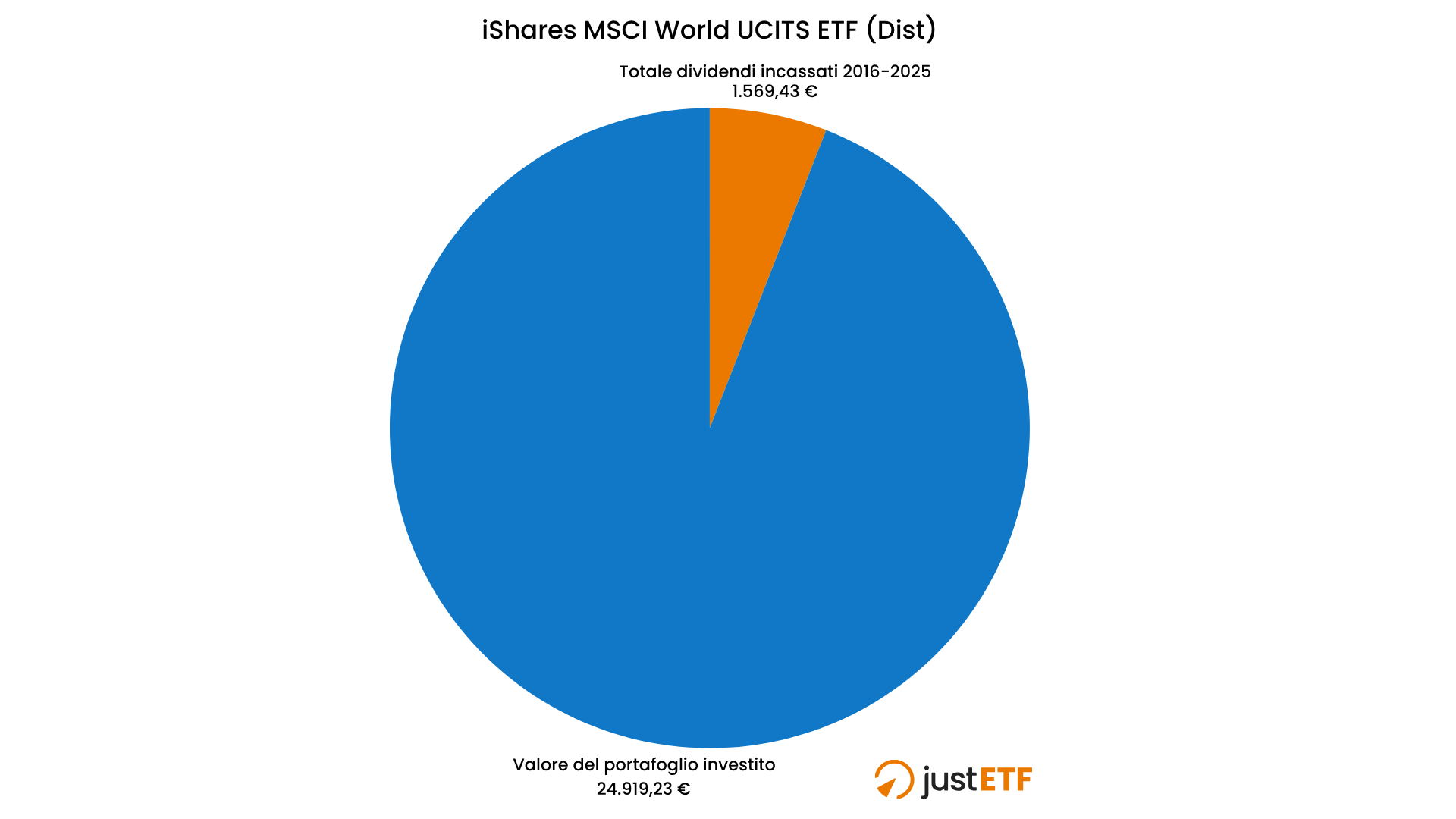

Inoltre, oltre ai dividendi, è fondamentale guardare anche al

valore dell’investimento.

A fine settembre 2025, oltre ai 1.570 € già incassati,

il tuo ETF varrebbe circa 24.900 €.

Dividendi totali e valore portafoglio rimanente su un investimento di 10.000 €

![Dividendi totali e valore portafoglio rimanente su un investimento di 10.000 €]()

Fonte: justETF al 29/09/2025 - iShares MSCI World UCITS ETF

Quindi, anche se in questo articolo ci concentreremo solo sui dividendi, ricordiamoci che anche la

crescita del capitale conta.

Confronto con ETF a dividendo

Cosa sarebbe successo invece scegliendo ETF specifici per i

dividendi?

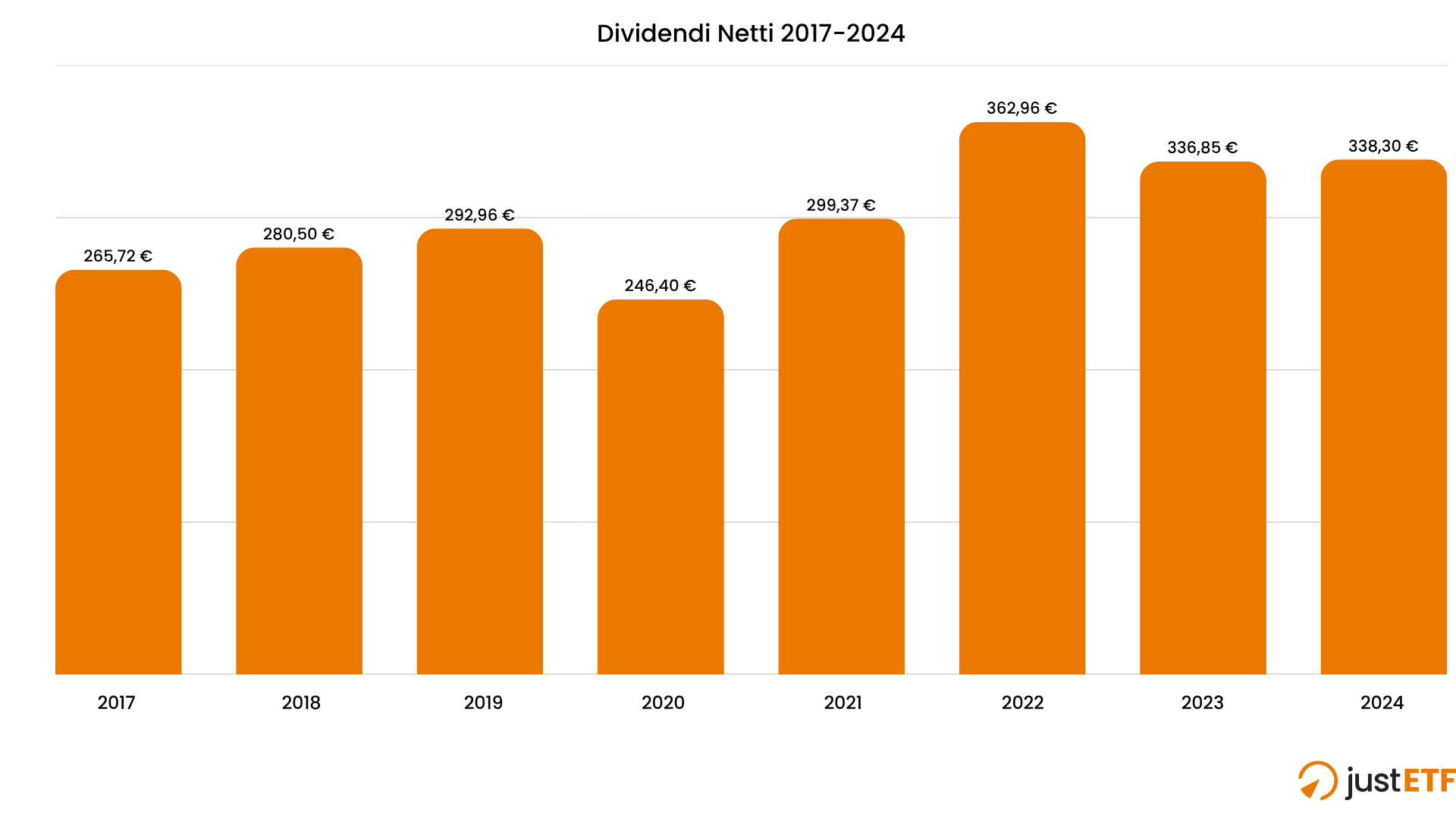

Analizziamo

due casi concentri:

Vanguard FTSE All-World High Dividend Yield (distribuzione): Dal 2017 al 2024 avresti ricevuto in

media 300 € netti all’anno. Quasi il doppio del MSCI World.

Dividendi annuali 2017-2024 su un investimento di 10.000 € nel Vanguard FTSE All-World High Dividend

![Dividendi annuali 2017-2024 su un investimento di 10.000 € nel Vanguard FTSE All-World High Dividend]()

Fonte: justETF al 29/09/2025

Tuttavia, a settembre 2025 il valore dell’investimento sarebbe di

15.700 €, più basso rispetto al MSCI World.

Dividendi totali e valore portafoglio rimanente su un investimento di 10.000 €

![Dividendi totali e valore portafoglio rimanente su un investimento di 10.000 €]()

Fonte: justETF al 29/09/2025

Qui la logica è chiara:

più dividendi oggi, ma una

crescita inferiore del capitale.

Passiamo ora a un

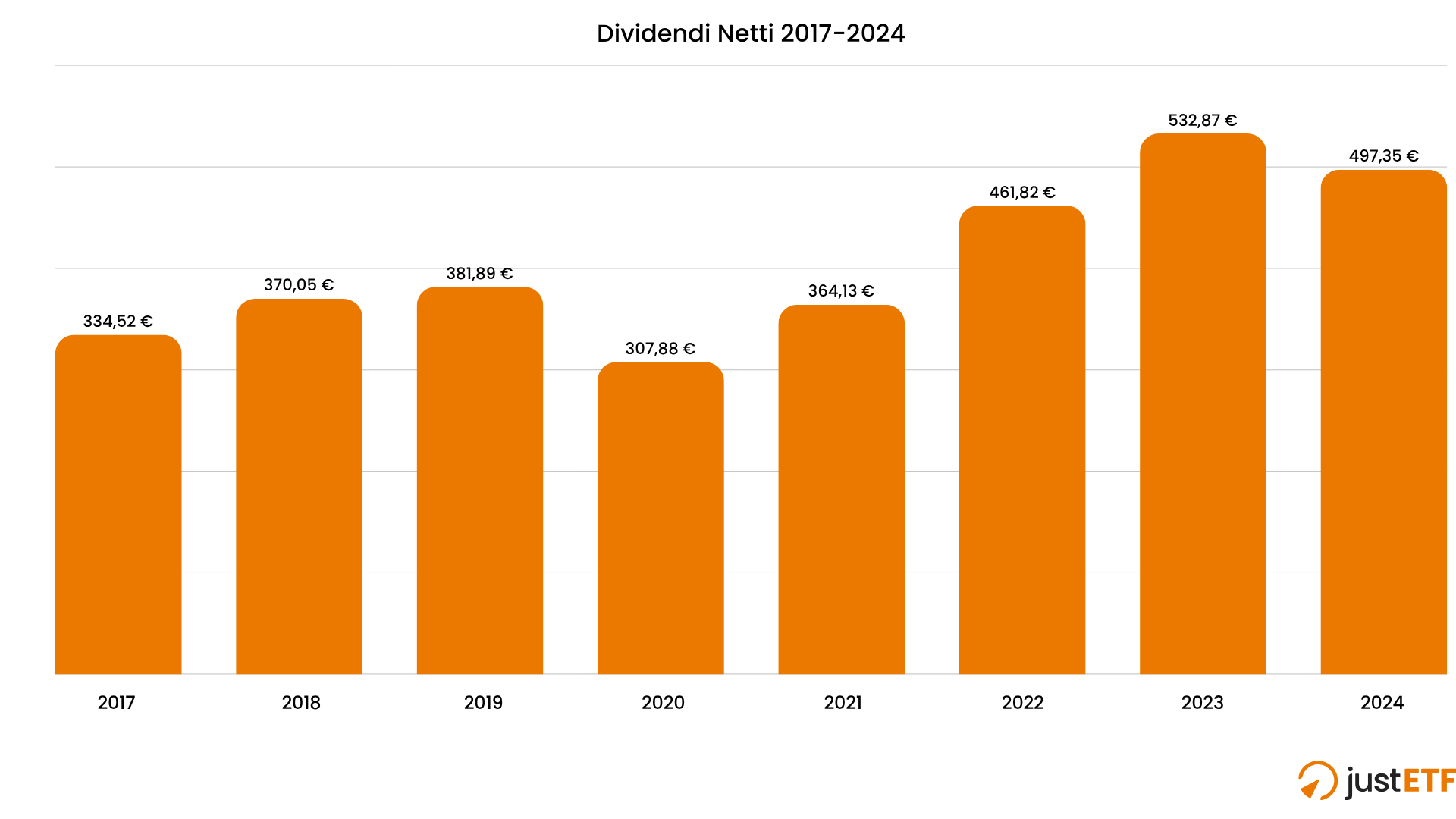

altro ETF, sempre con focus sui dividendi, il

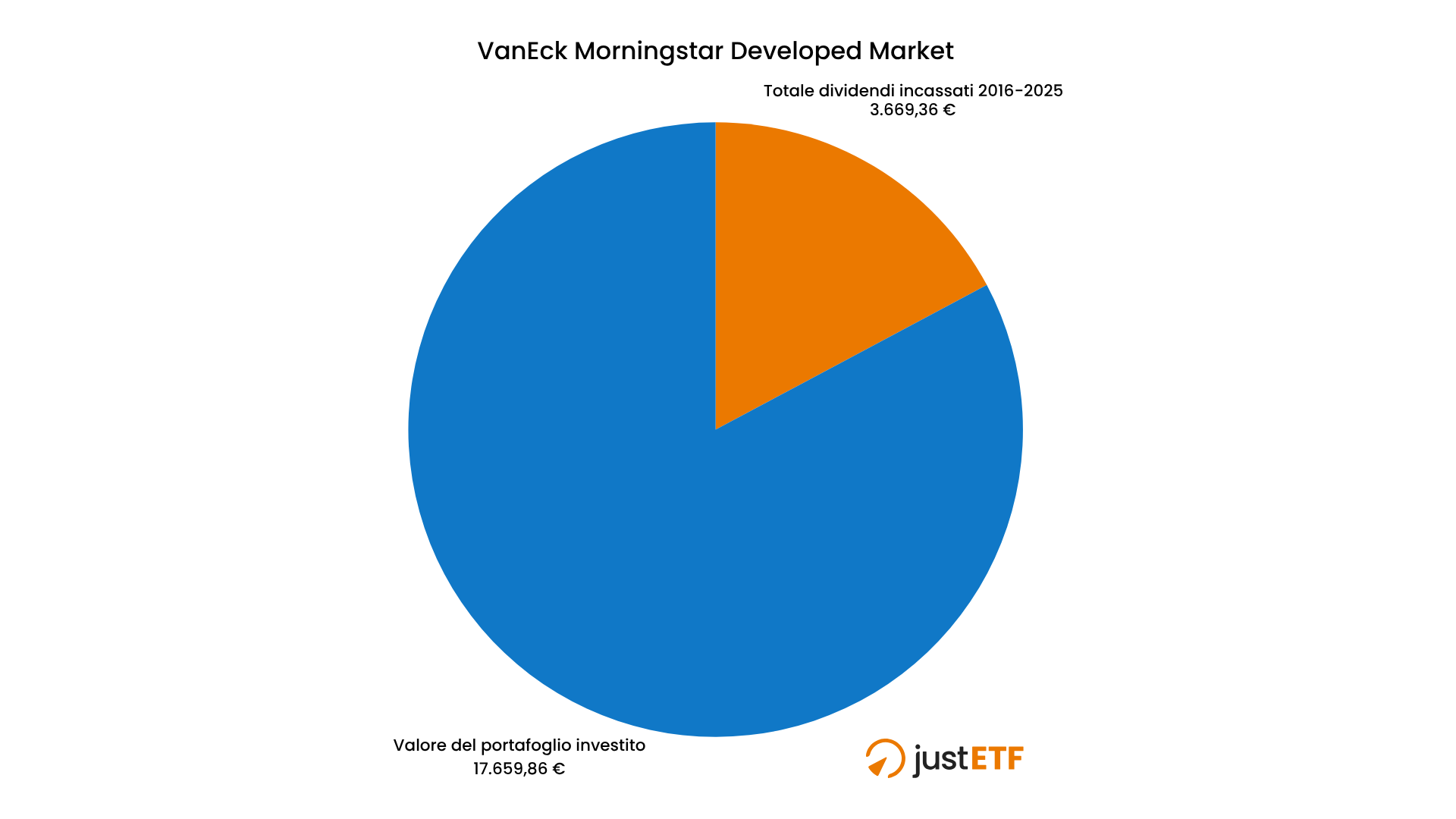

VanEck Morningstar Developed Markets Dividend Leaders ETF.

Qui i dividendi medi sarebbero stati ancora più alti:

409 € all’anno, per un totale di circa 3.200 €.

Dividendi annuali 2017-2024 su un investimento di 10.000 € nel VanEck Morningstar Developed Markets

![Dividendi annuali 2017-2024 su un investimento di 10.000 € nel VanEck Morningstar Developed Markets]()

Fonte: justETF al 29/09/2025

A fine periodo, l’

ETF avrebbe avuto un valore di 17.659 €.

Dividendi totali e valore portafoglio rimanente su un investimento di 10.000 €

![Dividendi totali e valore portafoglio rimanente su un investimento di 10.000 €]()

Fonte: justETF al 29/09/2025

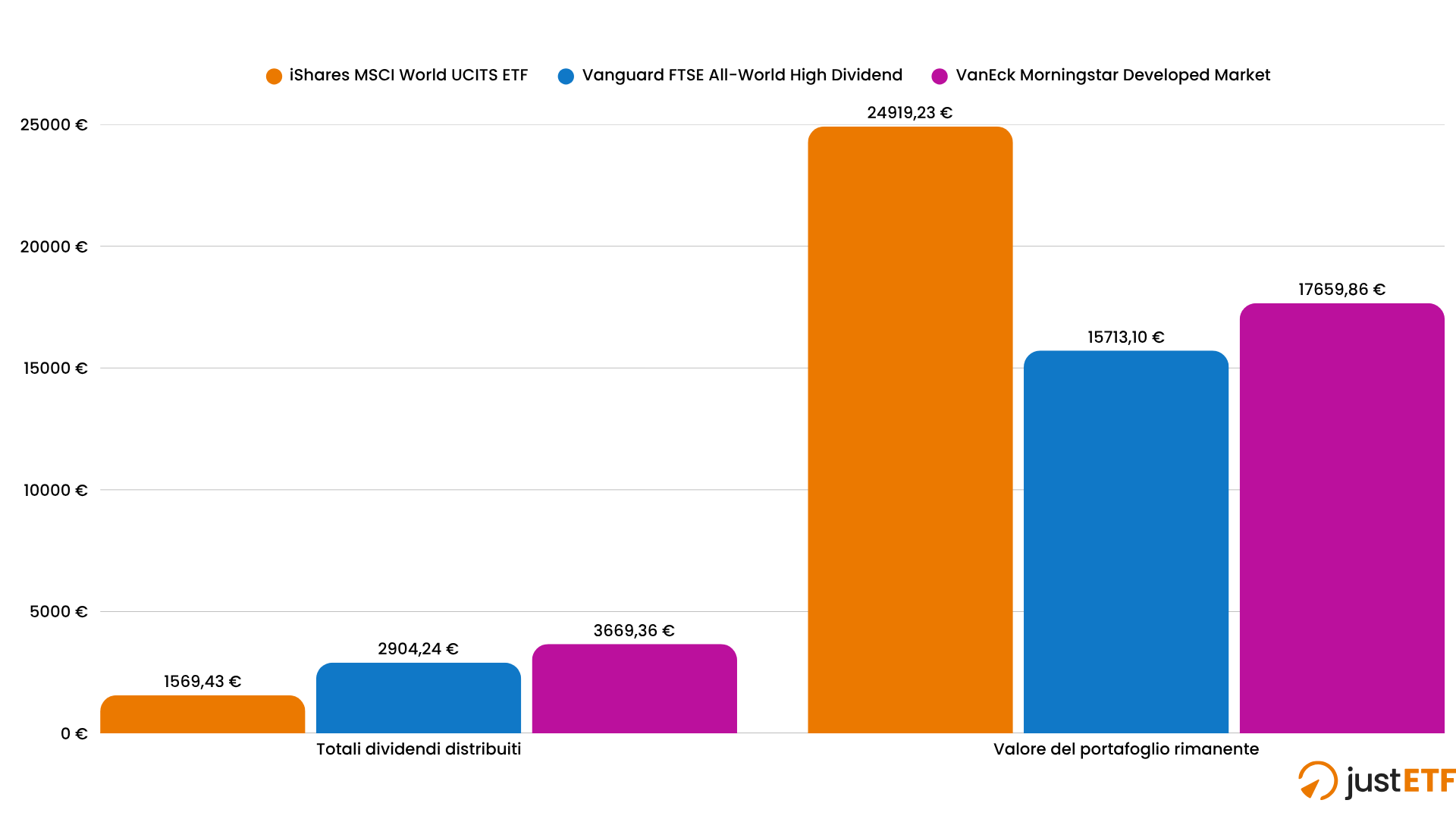

Ricapitolando: un investimento di 10.000 € a maggio 2016, mantenuto fino a settembre 2025, avrebbe generato risultati diversi a seconda dell’ETF scelto, tra dividendi incassati e crescita del valore del portafoglio.

Nel dettaglio:

- iShares MSCI World: 1.569 € di dividendi + portafoglio pari a 24.919 €.

- Vanguard FTSE All-World High Dividend: 2.904 € di dividendi + portafoglio pari a 15.713 €.

- VanEck Dividend Leaders: 3.700 € di dividendi + portafoglio pari a 17.699 €.

Confronto dividendi distribuiti e valore portafoglio rimanente

![Confronto dividendi distribuiti e valore portafoglio rimanente]()

Fonte: justETF al 29/09/2025

Non stiamo affermando quale sia il migliore, ammesso che ce ne sia uno, lo scopo non è decretare un vincitore, ma capire

quanti soldi servono per vivere di rendita.

Quindi

andiamo avanti nella nostra analisi con il secondo scenario.

Scenario 2: 100.000 € investiti

Con

100.000 € investiti i numeri iniziano a diventare interessanti:

- MSCI World: circa 1.700 € all’anno.

- Vanguard High Dividend: circa 3.000 € all’anno.

- VanEck Dividend Leaders: circa 4.100 € all’anno.

Media annua dei dividendi netti tra il 2017 e il 2024 su un investimento di 100.000 €

![Media annua dei dividendi netti tra il 2017 e il 2024 su un investimento di 100.000 €]()

Fonte: justETF al 29/09/2025

Un

buon “extra”, ma

ancora non abbastanza per lasciare il lavoro.

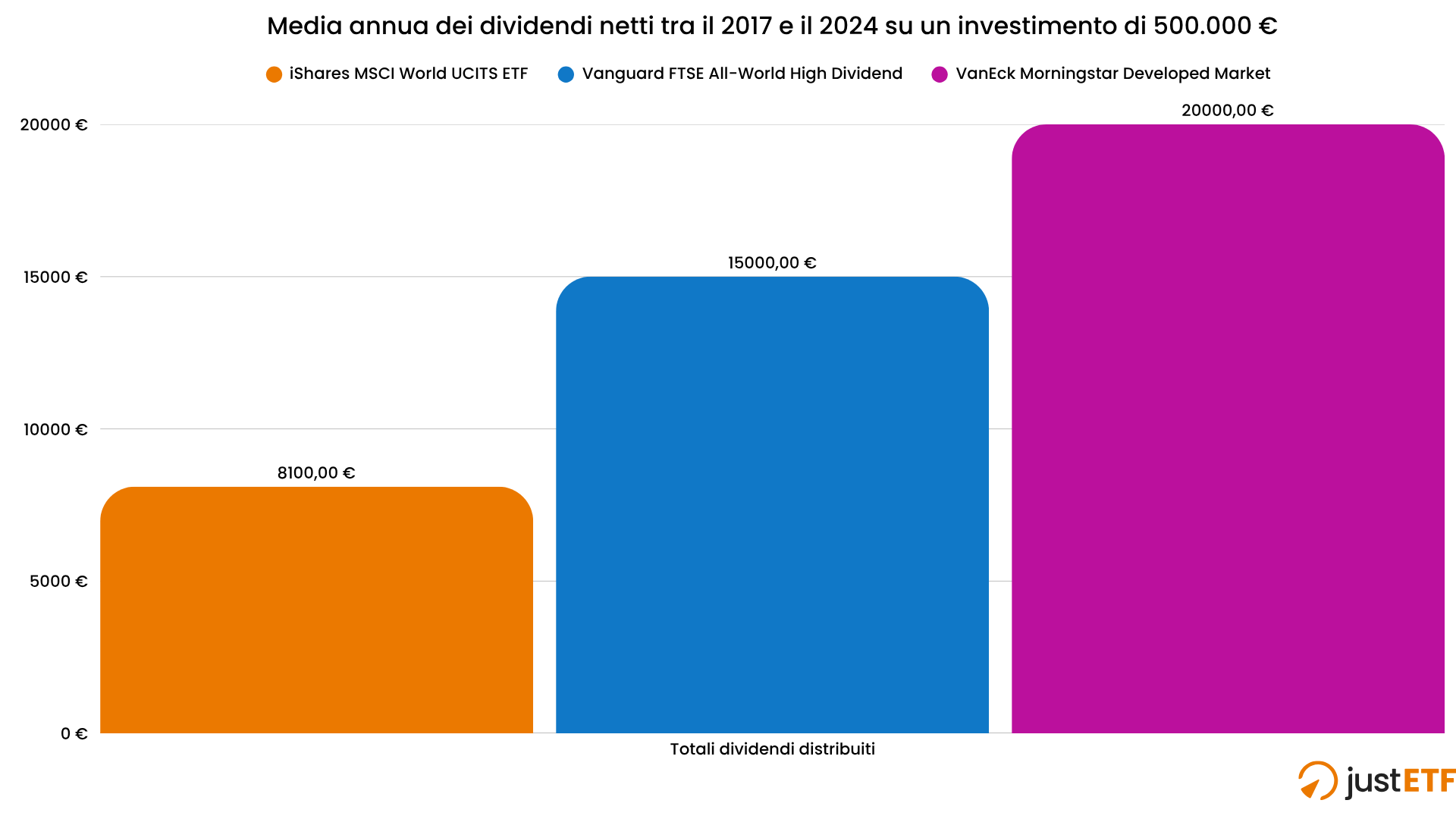

Scenario 3: 500.000 € investiti

Qui le cifre cambiano:

- MSCI World: circa 8.100 € all’anno (670 € al mese).

- Vanguard High Dividend: circa 15.000 € all’anno (1.200 € al mese).

- VanEck Dividend Leaders: circa 20.000 € all’anno (1.600 € al mese).

Media annua dei dividendi netti tra il 2017 e il 2024 su un investimento di 500.000 €;

![Media annua dei dividendi netti tra il 2017 e il 2024 su un investimento di 500.000 €]()

Fonte: justETF al 29/09/2025

Non sono ancora cifre altissime, ma già

interessanti.

Se a questa rendita aggiungiamo una

pensione integrativa, oppure, per chi è già in pensione, l’assegno previdenziale, si ottiene un

bel gruzzoletto per provare a vivere di rendita.

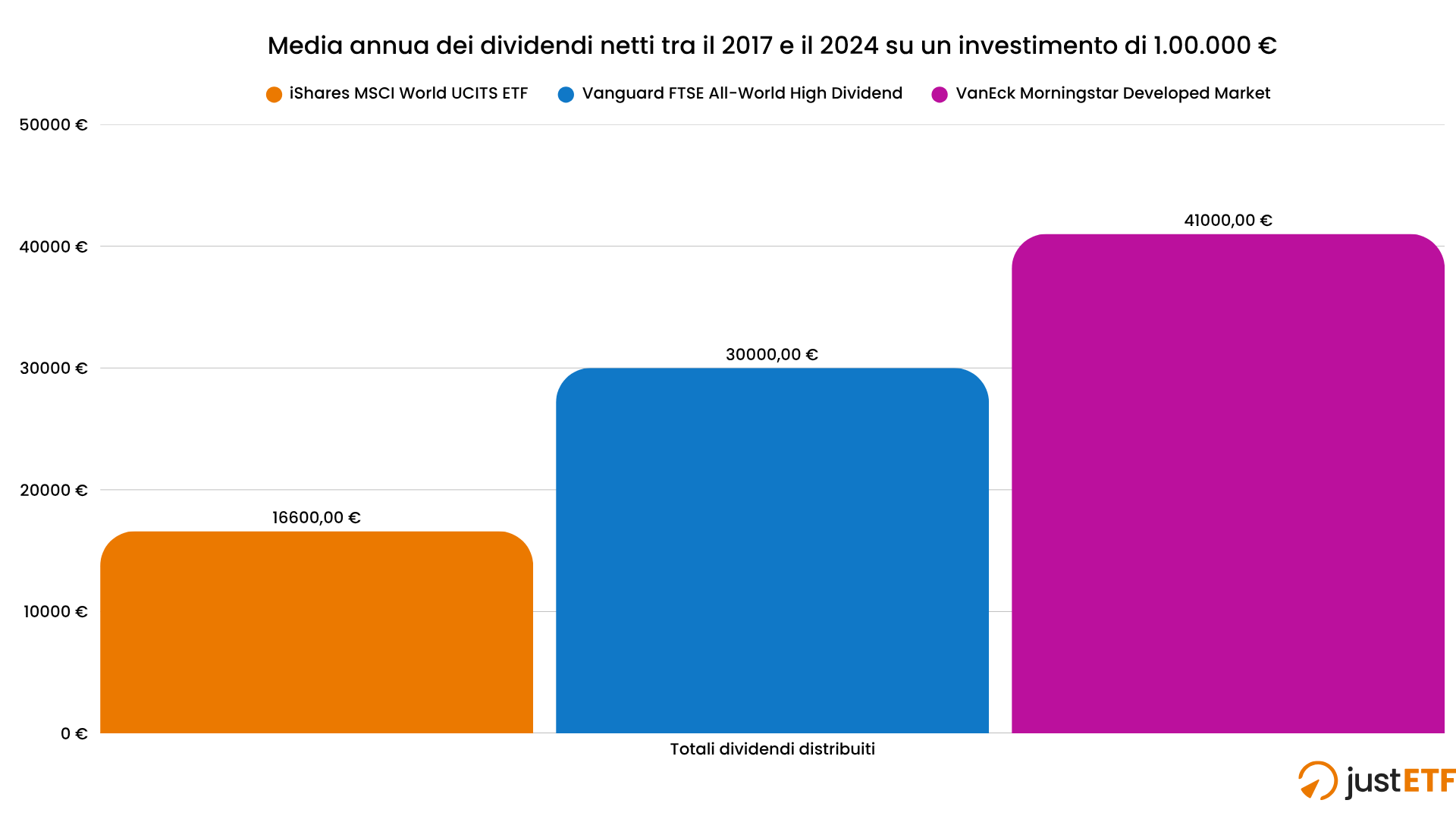

Scenario 4: 1.000.000 € investiti

- MSCI World: circa 16.600 € all’anno (1.400 € al mese).

- Vanguard High Dividend: circa 30.000 € all’anno (2.500 € al mese).

- VanEck Dividend Leaders: circa 41.000 € all’anno (3.400 € al mese).

Media annua dei dividendi netti tra il 2017 e il 2024 su un investimento di 1.00.000 €;

![Media annua dei dividendi netti tra il 2017 e il 2024 su un investimento di 1.00.000 €]()

Fonte: justETF al 29/09/2025

Questa cifra inizia a diventare

davvero interessante.

Escludendo l’MSCI World, che non offre un rendimento così elevato, gli altri due ETF “ad alto dividendo” possono già garantire una

rendita sufficiente a vivere di soli proventi.

Ancora di più se, come accennato in precedenza, tale rendita viene

affiancata da una

pensione o da un

fondo di

previdenza complementare.

Dividendi vs accumulazione

Finora abbiamo parlato solo di ETF a distribuzione. Ma ricordati che un

ETF ad accumulazione incassa comunque i dividendi, solo che li reinveste.

Puoi sempre vendere una parte delle quote e

ricreare “manualmente” la tua rendita. Il risultato, nel lungo termine, può essere molto simile, se non addirittura maggiore, grazie ad alcuni vantaggi fiscali.

Questo approccio di vendita manuale di quote è strettamente legato alla celebre

regola del 4 %, il principio cardine del movimento

FIRE (Financial Independence, Retire Early).

La regola non si basa sul solo rendimento da dividendi, ma sul

prelievo annuale del 4 % del valore del proprio portafoglio (aggiustato per l'inflazione ogni anno). Anche se in questi studi va considerato che il capitale non era solo azionario, ma un mix con le obbligazioni.

Storicamente, investire il capitale (spesso 25 volte le spese annuali per rimanere coerenti alla regola) in un portafoglio diversificato e prelevare il 4 % ha garantito, nella maggior parte degli scenari, che

i fondi non si esaurissero per almeno 30 anni.

Pertanto, molti preferiscono la strategia di

accumulazione proprio per costruire un capitale più consistente, da cui in seguito poter prelevare una quota e gestire in modo

attivo la

rendita, senza dipendere esclusivamente dalla volatilità del mercato o dall’ammontare dei dividendi distribuiti.

È vero però che

ricevere cedole periodiche può sembrare più pratico o motivante, ma bisogna ricordare che i dividendi non sono né costanti né garantiti, il che rende la pianificazione meno affidabile.

Inoltre, il loro

importo non tiene

automaticamente conto

dell’inflazione. I

dividendi possono

aumentare,

ridursi o persino essere sospesi, soprattutto in contesti di crisi economica, poiché la loro distribuzione dipende dalle decisioni delle singole aziende.

Un altro aspetto da considerare è che un

ETF focalizzato sui

dividendi tende ad avere una

crescita del

capitale (cioè l’apprezzamento della quota)

inferiore rispetto a un ETF “classico”.

Questo perché le società che

distribuiscono dividendi elevati, di solito,

reinvestono una parte

minore dei

profitti per finanziare la propria espansione futura.

Il rendimento complessivo può

risultare simile, ma la sua

composizione cambia: più dividendi e meno crescita.

Per questo motivo, chi punta a vivere di rendita dovrebbe fare

calcoli accurati, prevedere un adeguato margine di sicurezza e non sottovalutare mai l’impatto dell’inflazione.

Conclusioni

I

numeri parlano chiaro. Vivere di

rendita attraverso gli ETF è

possibile, ma richiede capitali importanti e, soprattutto, una pianificazione realistica.

- Con 100.000 € investiti, il flusso di dividendi è poco più di un “bonus annuale”, utile per alleggerire qualche spesa ma lontano dall’idea di indipendenza finanziaria.

- Con 500.000 €, la rendita inizia a diventare consistente e, se abbinata ad altre entrate come una pensione o redditi extra, può già garantire un buon sostegno economico.

- Con 1.000.000 € o più, la situazione cambia radicalmente: i dividendi generati possono arrivare a coprire (almeno in parte) lo stile di vita medio di una persona che vive in italia, soprattutto se supportati da una gestione oculata delle spese.

Tuttavia, è fondamentale ricordare alcuni punti chiave:

- Inflazione e potere d’acquisto: I calcoli visti in questo articolo vanno sempre letti in prospettiva: ciò che oggi appare sufficiente, domani potrebbe non esserlo più. Proteggersi dall’erosione del potere d’acquisto è cruciale.

- Volatilità dei dividendi: Non tutti gli anni sono uguali: i dividendi distribuiti dagli ETF possono variare a seconda dei mercati e delle politiche delle aziende sottostanti. Contare solo su una cifra fissa è rischioso.

- Diversificazione e orizzonte temporale: Un portafoglio ben costruito non punta esclusivamente ai dividendi immediati, ma bilancia anche la crescita del capitale. Spesso un ETF ad accumulazione, con la possibilità di vendere quote al momento opportuno, può risultare addirittura più efficiente nel lungo periodo.

- Approccio personale: Non esiste una cifra “giusta” valida per tutti, questa dipende dal proprio tenore di vita, dalle spese, dalla tolleranza al rischio e dagli obiettivi di vita.

In

conclusione, vivere di soli

dividendi da

ETF non è un miraggio, ma è un

obiettivo che

richiede capitale,

disciplina e una

strategia chiara.

Se l’idea è costruire una vera

rendita passiva, bisogna

iniziare presto, reinvestire i proventi per anni e solo in una fase avanzata pensare ad attingere da quel capitale.

In altre parole, gli

ETF possono

diventare uno

strumento potente per avvicinarsi alla libertà finanziaria, ma serve tempo, costanza e la consapevolezza che non esistono scorciatoie.

Se

vuoi scoprire tutti gli

ETF che offrono un alto rendimento puoi cercare nelle nostre guide agli investimenti che trovi

qui.