Corporate bonds are debt issued by companies who need to raise funds for their business. Company management often favour bonds over other forms of company finance because they offer the greatest freedom of manoeuvre. Bank loans are generally the last resort because banks like to charge high rates of interest and attach conditions that prioritise their repayment above all else. Meanwhile, equity issues can incur the wrath of existing shareholders who don’t want the value of their holding diluted by new owners.

In many respects, corporate bonds are similar to

government bonds. You lend your money to the issuer who promises to pay it back at a fixed date in the future (when the bond matures). Until then you receive a fixed interest payment (known as the coupon), and can trade your bonds in the market - which is very easy and cheap to do with a

corporate bond ETF.

Being the creditor of a firm, for example Tesco, is not quite the same as backing the British Government though, and there are some fresh twists to the usual bond pros and cons.

What are the benefits?

The main benefit of owning a corporate bond ETF is that it offers extra yield in comparison to its government bond equivalent – an especially enticing feature in a low interest rate world. Naturally that yield doesn’t come for free. It tells you that corporate bonds are riskier than government bonds and that investors demand more yield to compensate.

The reason is that companies are generally less stable than countries. You’d expect a British Government of whatever stripe to still be collecting the taxes that pay bondholder interest in 100 years time. But it’s less certain that any given company or even industry will still be earning the profits they need to pay back their debt in a couple of decades. Half the value of the UK stock market was in railway companies in 1900. Now that share is close to zero.

Corporate bonds are less risky than equities however. That’s because equity lies at the very bottom of the pecking order in a company’s capital structure. Bondholders are entitled to be paid interest before equity owners receive dividends and the same goes for any assets that can be salvaged if the company goes under.

That makes corporate bonds well worth thinking about if you don’t want to up your equity allocation because your time horizon is short, but you do need a greater yield than government bonds can offer.

Corporates are also less prone to volatility than equities and have historically offered additional diversification in comparison to both equities and government bonds.

Of course, you can’t take past performance records for granted as much depends on how the risks of corporate bonds will show up in the future.

Credit risk

Corporate bonds are more vulnerable to

credit risk than their government bond counterparts - hence their higher yields.

Credit risk is the chance that the bond issuer defaults on interest payments, or the original loan, or reneges on the entire deal in the worst case scenario.

Investors typically assess the creditworthiness of their investments by using credit ratings – which should be detailed on the webpage or factsheet of your corporate bond ETF.

Corporate bonds are often split into two major credit domains - investment grade and high yield (or junk). Investment grade bonds are rated BBB- and above, and anything below that is junk. The highest grade corporate bonds are rated AA and above, with only a very few make the top AAA rating.

The highest rated corporate bonds have very low default rates, so earn a comparatively low yield, and their return is mostly influenced by interest rates and inflation.

As you slide down the scale, lower grade corporate bonds offer higher yields but are dominated by credit risk and default rates that tend to surge when equities are in trouble.

The very conditions that cause equity prices to fall also take their toll on the returns of junk bonds as weaker companies struggle to make their debt payments in the face of tumbling profits and evaporating cashflows.

Whatever you do, don’t make the mistake of thinking of lower grade corporate bonds as safe havens like government bonds.

Corporate credit ratings can fall fast as trading conditions soften or events force a re-evaluation of the company - think takeovers, natural disasters, legal and regulatory threats. Naturally, downratings mean price drops.

Interest rate risk

Rising interest rates cause older corporate bonds to

fall in price. That rebalancing of supply and demand allows bonds with low coupons to compete with new, higher coupon bonds.

The good news is that corporate bond ETFs overcome these losses in time as they shed the older bonds in favour of new ones that generate more income.

Interest rate risk is amplified by lower-yielding, long-dated ETFs and, conversely, is mitigated by higher-yielding, shorter-dated ETFs.

Inflation will also erode the return of your corporate bonds - as with any other asset - but a higher yield can provide more of a buffer.

Yet more risks

Some corporate bonds come embedded with features that enable their issuers to repay the debt before its maturity date. These ‘call options’ are normally triggered by an interest rate drop or an improvement in the bond’s credit rating. It’s a one-way street that enables the company to refinance at lower interest rates while curtailing the returns of bondholders. This is known as call risk and is another reason why lower graded bonds offer high yields.

Liquidity risk is another component of high yields. Junk bonds have relatively low liquidity as both supply and demand tends to be weak. Demand particularly dries up in a crisis as buyers fear rising default rates and sellers are forced to offer steep discounts.

The last vulnerability to consider is

currency risk. This only applies to international corporate bonds that are valued in currencies other than sterling. Imagine the pound strengthens 5% against the dollar. That immediately lops 5% off the underlying return of your US corporate bond ETF. Of course, a 5% decline in the pound will also top-up your returns by 5%.

Because currencies tend to fluctuate against each other over time, currency risk can be a useful source of diversification, so long as you take your corporate bond allocation from equities rather than your defensive assets.

The advantages of corporate bond ETFs

Just like equities, it’s wise to diversify the risks of corporate bonds across industries, geographies and credit quality.

That’s a tough ask for ordinary investors who face a largely ‘over-the-counter’ bond market that’s designed to cater for trades between professionals from big financial institutions. Price transparency is low and trading fees are high for small and inexperienced investors.

But corporate bond ETFs solve the problem by offering diversity on a low-cost plate and trading freely on the stock exchange.

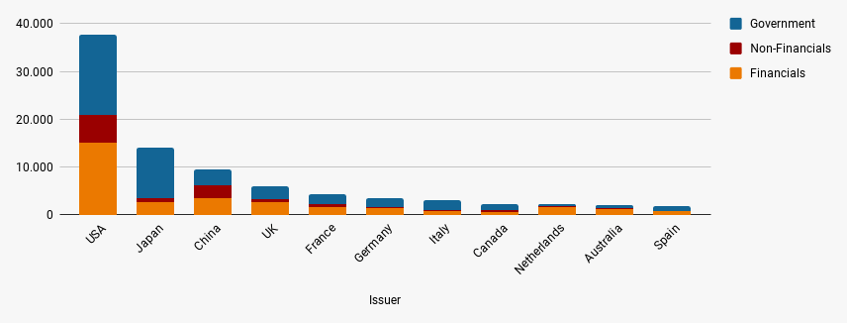

You can invest across the world, much as you can with equities, although it’s worth noting that a global corporate bond ETF will be over 50% invested in the US.

Outstanding debt securities Q3 2016 in billions of USD

![Outstanding debt securities Q3 2016 in billions of USD]()

Source: Bank of International Settlements

If you want to redress that balance then look out for dedicated UK, European, Asian and Emerging Market corporate bond ETFs.

Similarly you can invest across the credit quality landscape, with the adventurous tilting towards junk bond ETFs and the risk averse sticking to high-grade funds.

You can also choose ETFs that exclude financial firms if you don’t want your allocation to be dominated by big banks and insurance companies.

Finally, each ETF will hold bonds that maintain its stated average maturity. So you can invest knowing you don’t have to worry about continually replacing bonds as they expire.