A bond ETF is designed to capture the performance of part of the bond market. It does this by tracking a bond index. The index is like a temperature gauge: measuring the highs and lows on its particular patch. By gathering data on the prices of hundreds of bonds, an index tells us whether the bond market is up or down on yesterday, or last week or 10 years ago. That market can be global, or UK only or UK government bond only, or whatever specific part of the market an index deals with.

Bond ETFs work by selecting their holdings to mimic their chosen index, which means that their returns should track the market’s returns.

If you’re familiar with the way

equity indices work then bond indices operate along similar lines.

But the bond market is a different environment to the equity market — think of the contrast between the marine world and the terrestrial world. They have things in common but are fundamentally shaped by different creatures, topographies and forces.

Different bond indices with the same focus tend to perform quite similar

![Different bond indices with the same focus tend to perform quite similar]()

Source:

justETF.com Database; long term US government bond ETFs; period: 02/02/2012 - 27/09/2017

The key components of the market that bond indices focus on are:

- Bond types

- Country or region

- Maturity

- Credit rating

- Currency

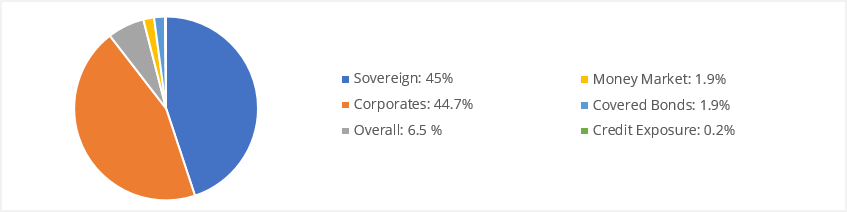

Market share of bond categories in the ETF market

![Market share of bond categories in the ETF market]()

Source: DB ETF Monthly European Review; as of July 1st, 2017

Bond types

The main choice here is between

government bonds and corporate bonds [intro to corp bonds]. Government bonds are issued by sovereign powers to finance public spending in their countries. Bonds backed by the world’s most developed nations are thought of as minimal risk assets and often become safe havens in a crisis. UK government bonds are called Gilts while their US cousins are known as Treasuries.

Corporate bonds are issued by companies to finance business investment and are generally more risky than their government equivalents. How much more risky? You can tell by comparing the yields on individual bonds or ETFs that otherwise have similar maturities and credit ratings.

Index-linked bonds have built in features that make them particularly resistant to inflation — the ultimate enemy of conventional bonds. This special sub-class of bonds can be issued by governments or companies, although the government variant is more common by far. US index-linked bonds are called TIPS.

Mortgaged-backed securities are loans to homebuyers and businesses that are secured against mortgage payments. They are typically but not always issued by government sponsored agencies such as the famous US mortgage liquidity providers, Fannie Mae and Freddie Mac.

Total or aggregate bond indices offer a broad market scope by tracking a wide selection of bond types including government, corporate, mortgage-backed and often government-related bonds issued by local government authorities or government sponsored agencies.

Country or region

Typical choices are between global, US, UK, Euro and Emerging Market bonds in government, corporate, aggregate or index-linked form. Global bond indices will often screen out all but developed economies and tend to be heavily concentrated on the US and Japan.

Maturity

The maturity of a bond refers to its remaining lifespan before it expires and the original loan must be repaid by the issuer. Bonds are often described as short, medium or long as a rough guide to how long they have left on the clock. There’s no strict definition, but in the UK you can consider:

Short term: 0 - 3 years

Medium term: 3 - 7 years

Long term: 7 years and over

The maturity range your bond index tracks has major implications for your bond ETF’s

interest rate risk, yield and price volatility. Short bond ETFs offer the least yield and least volatility while long bond ETFs offer higher yields and much higher volatility.

Be careful not to confuse bond ETFs with a short time to maturity, with short ETFs. Short ETFs track their index inverse, and are only suited for experienced investors.

Credit rating

The key distinction here is between high yield (or junk) bonds and investment grade. High yield indices will track bonds with a credit rating of BB+ and below. As the name suggests, high yield bonds offer strong yields but only because they are loaded with risk. Junk bond issuers are generally weak enterprises that are prone to default when economic conditions worsen.

If your bond index tracks AA- rated securities and above then you are orbiting in the heady reaches of high-grade bonds. They offer the reassurance of miniscule default rates but with a side-order of low yields.

Currency

A bond ETF full of US bonds exposes you to the dollar/pound exchange rate. This is

currency risk incarnate, and it means that your holdings appreciate if the pound weakens against a foreign currency but depreciate if the pound strengthens.

If you want bonds to play a defensive role in your portfolio then you should check that your index tracks securities valued in pounds or hedged back to the pound. Note, that bonds can be valued in dollars even when they originate from a third country.

A broad or focused bond index?

The broadest bond indices maximise your diversification across bond types, countries, maturities, credit qualities and currencies. You are not dependent on any one ship coming in and so are maximising your expected risk-return profile.

Focused bond indices will help you meet particular goals. An investor due to retire in the UK in the next few years, and who cares about capital preservation rather than growth, might be interested in an index like the FTSE UK Conventional Gilts - Up To 5 Years Index. Why? Because an ETF tracking this index, like the iShares UK Gilts 0-5 yr ETF:

- Holds assets (Gilts) valued in pounds, so our investor doesn’t need to worry about currency risk.

- Has a low average maturity and duration (it’s full of short bonds) which minimises interest rate risk. Price falls will be low if interest rates rise and will be quickly compensated for by new higher-yielding gilts bought by the ETF.

- The Gilt holdings are backed by the UK Government which has a AA- high-grade rating.

You can delve further into specialist areas covered by the likes of the Markit iBoxx USD Liquid High Yield 0-5 Capped Index.

An ETF tracking that index offers exposure to the most heavily traded US junk bonds that mature in the next 5 years. It caps single issuer holdings to ensure diversity among risky securities.

Certain indexes go even further in the hunt for diversity and screen out financial firms that dominate the corporate bond space.

In time, you’ll be able to deduce an ETF’s focus by reading its name and checking its index. You can always google the index’s name to find its factsheet and dig into its methodology.

Bond index construction

Global bond markets are much larger than stock markets, are less transparent and comprise a more complex ecosystem of securities. That background has profoundly influenced the emergence of bond indices.

Bond indices typically include more individual holdings than their equity equivalents and are governed by intricate selection criteria.

For example, entrants to the massive Bloomberg Barclays US Aggregate Bond Index must be:

- Dollar denominated

- Investment grade

- Fixed rate

- Taxable

- And each issue must have a minimum value outstanding (not less than $250 million)

Even then many bonds in an index will be relatively illiquid so ETF managers hold costs down by sampling a proportion of the index rather than holding every last security.

Indices also commonly feature many different securities from a single issuer. This is particularly noticeable in government bond benchmarks which usually track many individual bonds across a range of maturities from one country.

Though that would be a serious fail in an equity tracker, it’s perfectly normal in the bond world. Diversification isn’t needed when you’re investing in assets as secure as high-grade government bonds and you’ll improve your expected risk-return profile by investing in a range of maturities.

Bond indices usually weight their constituents according to the size of their outstanding debt. That means a global government bond ETF will mostly invest in the securities of the world’s biggest debtor nations: the US and Japan with France, Italy, Germany and the UK lagging some distance behind.

Occasionally a commentator will warn that this is a design flaw that leaves you exposed to countries drowning in debt.

But it’s credit ratings that count. The US and Japan maintain high-grade credit ratings because their economies are strong enough to sustain their debt levels. In fact, they are the world’s biggest debtor nations because of the size of their economies. Yemen has much less debt than the US but you wouldn’t necessarily want a piece of it.

It’s also worth noting that bond indices normally report returns on a total return (TR) basis. That means it’s assumed that interest payments are reinvested in more bonds, rather than spent, which is what you may actually be doing.

When you choose a bond ETF make sure you pay attention to its credit rating composition, average yield, duration and maturity which are calculated from the aggregate of its individual bond holdings.

Inevitably these numbers will change over time as maturing bonds drop out of the index and are replaced by longer ones with slightly different characteristics. This is a continual rollover process that is taken care of by your ETF so you can rely on it being a faithful representation of its index.

Bond index research

Lack of familiarity is one of the things that many investors find difficult when they first delve into bonds.

There aren’t any famous bond indices to match the renown of the FTSE 100 or S&P 500.

That’s largely because most bond trading doesn’t take place on public exchanges like stocks and shares. Instead, it’s mostly done over-the-counter between a network of dealers from the major investment banks. Hence, the biggest bond index providers are those who can access large pools of bond price data i.e. the major investment banks or integrated financial data providers such as:

- Bloomberg Barclays

- Markit - they own the iBoxx brand (major shareholders include Goldman Sachs, JP Morgan Chase and UBS)

- FTSE Russell

Despite the unfamiliar terms and players, the mystery surrounding bonds soon disappears once you’ve grasped the basics. And the tools at justETF can help you research bond indices, compare bond ETF performance and analyse the risk-return trade-offs between the various products on the market.

Use the

justETF screener to uncover the best bond ETFs while our

investment guides help you to quickly assess the state-of-play across a range of important asset classes.